Từng một thời có giá trị nhất sàn chứng khoán, cổ phiếu Vinamilk (mã VNM) đang dần đánh mất vị thế và bị các Bluechips khác lần lượt vượt mặt. Gần như đứng ngoài bữa tiệc chứng khoán trong năm 2021 đã khiến VNM bị rớt khỏi top 5 cổ phiếu có vốn hóa lớn nhất thị trường sau thời gian dài bám trụ.

Đến thời điểm hiện tại, vốn hóa thị trường của Vinamilk chỉ dừng ở mức 168.450 tỷ đồng (~7,3 tỷ USD), xếp thứ 10 toàn sàn. Tuy nhiên, vị trí này cũng đang lung lay dữ dội trước sự vươn lên của bộ đôi cổ phiếu Ngân hàng là VietinBank (mã CTG) với vốn hóa 166.000 tỷ đồng và VPBank (mã VPB) với 158.000 tỷ đồng.

Không loại trừ khả năng, Vinamilk sẽ có lần đầu bị rơi ra khỏi top 10 doanh nghiệp giá trị nhất sàn chứng khoán sau rất nhiều năm. Bởi trên thực tế, cổ phiếu VNM vẫn chưa thoát ra khỏi xu hướng giảm kéo dài từ sau khi chạm đỉnh 3 năm vào đầu tháng 1/2021.

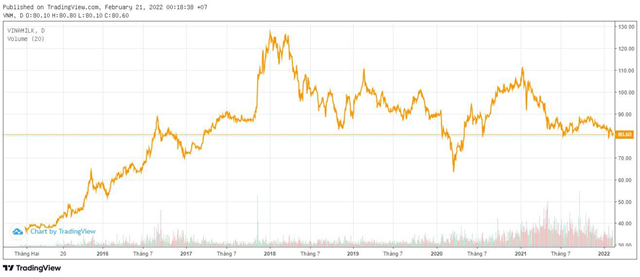

Sau thời gian miệt mài dò đáy bất chấp VN-Index nỗ lực phá đỉnh, VNM hiện đang giao dịch quanh vùng giá thấp nhất trong vòng 22 tháng với 80.600 đồng/cổ phiếu. Mức thị giá này đã giảm gần 5% so với đầu năm 2022 và thấp hơn gần 22% so với thời điểm cách đây 1 năm. Sự “ì ạch” đã đẩy VNM ra xa tầm mắt của lớp nhà đầu tư mới đang làm mưa làm gió trên thị trường.

Cổ phiếu VNM vẫn "miệt mài" dò đáy

Cổ phiếu VNM vẫn "miệt mài" dò đáy

|

| |

Bên cạnh đó, áp lực bán ròng của khối ngoại cũng ảnh hưởng đáng kể đến diễn biến của cổ phiếu này trong thời gian qua. Thống kê cho thấy, VNM nằm trong top 3 cái tên bị nhà đầu tư nước ngoài xả mạnh nhất trong năm 2021 với giá trị lên đến hơn 6.600 tỷ đồng, chỉ xếp sau HPG (18.900 tỷ đồng) và VPB (9.331 tỷ đồng).

Xu hướng này vẫn chưa có dấu hiệu dừng lại khi khối ngoại vẫn đang không ngừng bán ròng VNM với tổng giá trị hơn 380 tỷ đồng từ đầu năm 2022. Trong khi đó, 2 cổ đông ngoại nổi tiếng của Vinamilk là Platinum Victory và F&N Dairy Investments vẫn diễn đi diễn lại điệp khúc đăng ký mua nhưng không mua được do điều kiện thị trường không thuận lợi.

THIẾU ĐỘNG LỰC TĂNG TRƯỞNG

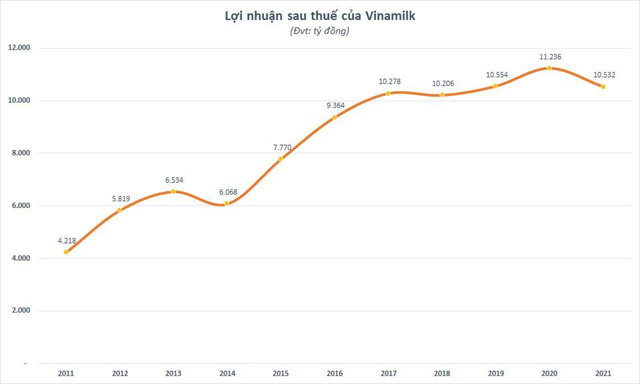

Một trong những nguyên nhân khiến nhà đầu tư nước ngoài “quay lưng” với cổ phiếu VNM là động lực tăng trưởng không rõ ràng của “gã khổng lồ” ngành sữa. Sau giai đoạn tăng trưởng mạnh, lợi nhuận sau thuế của Vinamilk gần như đã chững lại trong khoảng 10.000 - 11.000 tỷ đồng suốt 5 năm qua.

Năm 2021, Vinamilk ghi nhận doanh thu thuần đạt 60.919 tỷ đồng, tăng nhẹ 2% và lợi nhuận sau thuế đạt 10.532 tỷ đồng, giảm 5% so cùng kỳ. Với kết quả này, doanh nghiệp đầu ngành sữa đã không kịp hoàn thành kế hoạch đề ra và mới thực hiện được 94% mục tiêu lợi nhuận. Giá nguyên liệu ngành sữa bắt đầu tăng rất mạnh từ quý 2 đã ảnh hưởng lớn đến biên lãi gộp của Vinamilk.

Tăng trưởng lợi nhuận của Vinamilk đã chững lại

Tăng trưởng lợi nhuận của Vinamilk đã chững lại

|

| |

Trong báo cáo triển vọng ngành tiêu dùng năm 2022, SSI Research cho rằng, Vinamilk khó có thể tăng thị phần do công ty đã dẫn đầu thị trường và nhu cầu thiết yếu trong năm. Giá sữa thế giới chưa điều chỉnh đáng kể khi khu vực Nam bán cầu bước vào mùa thu hoạch (năm nay vào tháng 11). Giá bơ và sữa trên thị trường duy trì ở mức cao, do nguồn cung toàn cầu bị thắt chặt và sản lượng tại các khu vực sản xuất sữa lớn tại Tây Âu cũng như châu Đại Dương thấp hơn dự kiến.

VNDirect lại kỳ vọng các doanh nghiệp sản xuất sữa sẽ lấy lại đà tăng trưởng trong năm 2022 nhờ nhu cầu trong nước phục hồi và giá bột sữa nguyên liệu giảm nhẹ, sẽ giảm bớt áp lực lên chi phí nguyên liệu đầu vào. Tuy nhiên, CTCK này dự phóng mảng sữa nước sẽ chỉ đạt mức tăng trưởng kép 7,7% về doanh số trong giai đoạn 2021-2025. Thị trường nước ngoài sẽ là động lực tăng trưởng mới cho ngành sữa trong những năm tới khi thị trường nội địa tăng trưởng chậm lại.

Theo VNDirect, giá bột sữa sẽ hạ nhiệt vào năm 2022 nhờ nguồn cung phục hồi và nhu cầu sữa bột từ Trung Quốc giảm dần. Còn theo Eurostat, sản lượng sữa được dự báo sẽ phục hồi nhờ vào năng suất sản xuất cao hơn trong năm 2022. Bên cạnh đó, Rabo Research dự báo Trung Quốc sẽ hạ tỷ trọng mua và dự trữ bột sữa nguyên kem (WMP) và bột sữa tách béo (SMP) trong năm tới.

Ngoài ra, ngành sữa còn phải đối mặt với rủi ro giá bột sữa nguyên liệu cao hơn dự kiến và đại dịch COVID-19 có thể kéo dài hơn dự kiến dẫn đến gián đoạn chuỗi cung ứng, phân phối và vận chuyển.