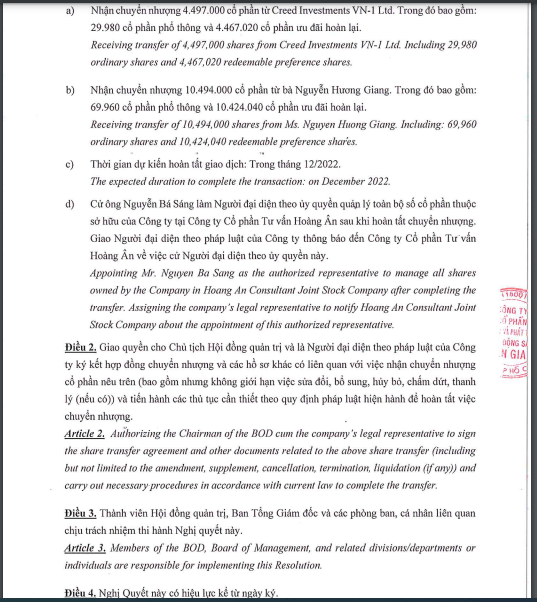

.Cụ thể, Bất động sản An Gia sẽ nhận gần 4,5 triệu cổ phần từ Creed Investments VN-1 Ltd. (Creed), bao gồm 29.980 cổ phần phổ thông và gần 4,47 cổ phần ưu đãi hoàn lại. Bên cạnh đó, công ty cũng nhận gần 10,5 triệu cổ phần từ bà Nguyễn Hương Giang, bao gồm 69.960 cổ phần phổ thông và hơn 10,4 triệu cổ phần ưu đãi hoàn lại.

Thời gian dự kiến hoàn tất giao dịch là trong tháng 12/2022. HĐQT An Gia cũng cử chủ tịch HĐQT, ông Nguyễn Bá Sáng, làm người đại diện theo ủy quyền quản lý toàn bộ số cổ phần thuộc sở hữu của An Gia tại Hoàng Ân sau khi hoàn tất chuyển nhượng.

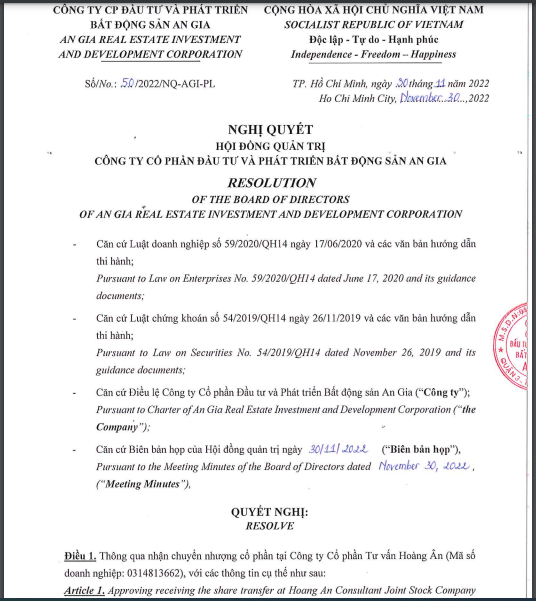

Nghị quyết HĐQT An Gia về việc nhận chuyển nhượng cổ phần tại CTCP Tư vấn Hoàng Ân

Nghị quyết HĐQT An Gia về việc nhận chuyển nhượng cổ phần tại CTCP Tư vấn Hoàng Ân

Trước đó, theo nghị quyết vào giữa tháng 10 của HĐQT An Gia, công ty cũng cho biết dự kiến nhận chuyển nhượng hơn 2,7 triệu cổ phần ưu đãi hoàn lại tại Hoàng Ân từ Creed vào ngày 31/10.

Tính tới cuối tháng 9, Hoàng Ân là công ty con do An Gia nắm 50,01% vốn điều lệ, hoạt động trong lĩnh vực tư vấn quản lý và đầu tư, vốn điều lệ tính đến cuối năm 2021 là 300 tỷ đồng.

Hoàng Ân cũng là đơn vị nắm 99,98% quyền biểu quyết tại CTCP Đầu tư Du lịch Phước Lộc, chủ đầu tư dự án The Sóng tại Vũng Tàu, do An Gia và Greed làm đơn vị phát triển. Dự án có tổng diện tích sàn (GFA) hơn 12,3 ha, gồm 36 tầng, cung cấp hơn 1.500 căn hộ và shophouse.

Theo nhận định của Chứng khoán Bảo Việt, The Sóng Vũng Tàu là một trong hai dự án được dự báo sẽ đóng góp chính vào kết quả kinh doanh của An Gia trong năm nay, bên cạnh dự án The Standard (Bình Dương).

Dự án The Sóng Vũng Tàu khởi công từ quý IV/2019, hoàn thành vào quý I/2022 và bàn giao hơn 1.500 căn hộ từ tháng 6. Theo chia sẻ tại Đại hội đồng cổ đông thường niên của doanh nghiệp vào tháng 4, lãnh đạo An Gia cho biết dự kiến dự án này sẽ mang về lợi nhuận khoảng 350 tỷ đồng.

Tại thời điểm cuối tháng 9, tồn kho tại dự án đạt 373 tỷ đồng, giảm 88% so với đầu năm và giảm 80,5% so với tại cuối tháng 6.

Trong một diễn biến khác, sau khi công bố thông tin về việc mua lại trước hạn 300 tỷ đồng trái phiếu, thời gian qua, phía An Gia liên tục phê duyệt các khoản vay nước ngoài lên tới hàng chục triệu USD.

Dự án The Sóng Vũng Tàu của Bất động sản An Gia

Dự án The Sóng Vũng Tàu của Bất động sản An Gia

Cụ thể, hồi cuối tháng 11/2022, Bất động sản An Gia cho biết sẽ vay ngắn hạn khoản vay 10 triệu USD được cấp bởi The Shanghai Commercial & Savings Bank, Ltd – Offshore Banking Branch và một khoản tín dụng có giá trị 10 triệu USD được cấp bởi Ngân hàng The Shanghai Commercial & Savings Bank, Ltd. – chi nhánh Đồng Nai (SCSB – Đồng Nai) để phát hành thư tín dụng dự phòng cho công ty có hạn mức lên đến 10 triệu USD để đảm bảo cho khoản tín dụng SCSB – OBB.

Trước đó, An Gia cũng phê duyệt khoản vay có giá trị tối đa 15 triệu USD được cấp bởi Hana Pte Limited. Khoản vay này sau đó được điều chỉnh lên 18 triệu USD.

Về tình hình kinh doanh, luỹ kế 9 tháng, doanh thu thuần của AGG đạt 5.466 tỷ đồng, tăng 8 lần; lợi nhuận gộp đạt 953 tỷ đồng, tăng 4,5 lần so với cùng kỳ năm trước.

Trong 9 tháng, doanh thu tài chính đạt 236 tỷ đồng, giảm 19%. Trong khi đó, chi phí tài chính đạt 275 tỷ đồng, tăng 30%; chi phí bán hàng đạt 503 tỷ đồng, tăng gấp 5,6 lần và lỗ trong công ty liên kết 48 tỷ đồng. Bởi vậy, lãi trước thuế chỉ tăng thêm 31%, đạt 291 tỷ đồng.

Tại ngày kết thúc quý III/2022, nợ phải trả của AGG là 7.779 tỷ đồng, giảm 21% so với đầu kỳ. Khoản người mua trả tiền trước ngắn hạn giảm 20%, còn 2.675 tỷ đồng – diễn biến tương ứng với đà tăng doanh thu quý này.

Nợ vay giảm mạnh, còn 1.444 tỷ đồng, giảm 41% so với đầu kỳ. Trong đó, vay ngắn hạn 1.355 tỷ đồng (tăng 8 tỷ đồng); vay dài hạn 309 tỷ đồng, giảm 72%.

Sở hữu trí tuệ

In bài viết