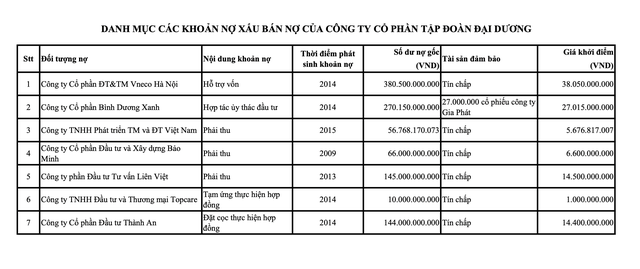

Cụ thể, OGC rao bán tổng cộng 7 khoản nợ với tổng dư nợ gốc lên đến hơn 1.072 tỷ đồng, nguồn gốc tài sản, hồ sơ pháp lý được cung cấp trực tiếp tại văn phòng đại diện CTCP tập đoàn Đại Dương.

Trong danh sách khoản nợ, lớn nhất là khoản nợ tín chấp với nội dung hỗ trợ vốn, giá trị 380,5 tỷ đồng của CTCP ĐT&TM Vneco Hà Nội phát sinh từ năm 2014; khoản nợ hợp tác ủy thác đầu tư giá trị 270 tỷ đồng của Công ty cổ phần Bình Dương Xanh phát sinh năm 2014, có tài sản đảm bảo là 27.000.000 cổ phiếu công ty Gia Phát; khoản nợ phải thu 145 tỷ đồng của Công ty cổ phần Đầu tư tư vấn Liên Việt phát sinh năm 2013.

Danh mục các khoản nợ xấu của Ocean Group (Nguồn: Oceangroup.vn).

Giá khởi điểm của cả 7 khoản nợ chỉ bằng 1/10 giá trị dư nợ gốc, tương ứng tổng giá trị khởi điểm hơn 107 tỷ đồng. Thời gian tổ chức mở chào giá/thực hiện đấu giá vào ngày 4/6/2022. Tiền đặt cọc tham gia chào giá/đấu giá là 3 tỷ đồng.

Thông báo của OGC nêu rõ, việc bán khoản nợ xấu được thực hiện trên cơ sở các văn bản, tài liệu cung cấp bởi OGC. Khách hàng tham gia mua nợ có trách nhiệm nghiên cứu kỹ hồ sơ khoản nợ xấu, tìm hiểu về thực trạng pháp lý của tài sản bảo đảm (nếu có) trước khi đăng ký tham gia mua bán.

Khách hàng tham gia mua nợ mà không có ý kiến gì thì coi như chấp nhận mua khoản nợ trên cơ sở các giấy tờ do OGC cung cấp và đã hiểu rõ về hiện trạng pháp lý của tài sản bảo đảm (nếu có). Công ty cổ phần Tập đoàn Đại Dương chỉ có trách nhiệm bàn giao hồ sơ khoản nợ xấu cho người mua nợ được lựa chọn.

Cùng thời điểm, công ty cùng hệ sinh thái Ocean Group là CTCP Đầu tư Đại Dương Thăng Long (OTL) cũng vừa đưa ra thông báo về việc bán khoản nợ phải thu.

Theo đó, Đầu tư Đại Dương Thăng Long chào bán khoản nợ xấu phải thu của Công ty với Công ty Cổ phần Đầu tư Xây dựng Sông Đà (SDCON) với số dư nợ gốc (chưa bao gồm các khoản lãi, phạt) là hơn 640 tỷ đồng.

Giá khởi điểm đưa ra là 20 tỷ đồng, chỉ tương đương 3% giá trị số dư nợ gốc. Thời gian tổ chức mở chào giá/thực hiện đấu giá cũng trong ngày 4/6/2022. Tiền đặt cọc tham gia chào giá/đấu giá là 5 tỷ đồng.

Trong nội dung thông báo, cả OGC và OTL đều lưu ý, khách hàng tham gia mua nợ có trách nhiệm nghiên cứu kỹ hồ sơ khoản nợ xấu, tìm hiểu về thực trạng pháp lý của tài sản bảo đảm (nếu có) trước khi đăng ký tham gia mua bán. Khách hàng tham gia mua nợ mà không có ý kiến gì thì coi như chấp nhận mua khoản nợ trên cơ sở các giấy tờ do OGC/OTL cung cấp và đã hiểu rõ về hiện trạng pháp lý của tài sản bảo đảm (nếu có). OGC/OTL chỉ có trách nhiệm bàn giao hồ sơ khoản nợ xấu cho người mua nợ được lựa chọn.

Thông tin liên quan, hồi cuối tháng 4 vừa qua, Ocean Group đã họp ĐHĐCĐ thường niên thành công trong lần thứ 2 tổ chức, thông qua kế hoạch kinh doanh năm 2022 với chỉ tiêu lợi nhuận sau thuế 18 tỷ đồng, tổng doanh thu hợp nhất 937 tỷ đồng.

Cuộc họp diễn ra trong bối cảnh dàn lãnh đạo chủ chốt đồng loạt từ nhiệm, gồm cả Chủ tịch và Phó Chủ tịch HĐQT. Theo đó, Đại hội đã thông qua miễn nhiệm 4/5 thành viên HĐQT và 3/3 thành viên Ban kiểm soát và bầu bổ sung, đại diện của IDS Equity Holdings là bà Lê Thị Việt Nga được bầu làm Chủ tịch OGC.

Ngoài ra, Đại hội cũng ủy quyền cho HĐQT lựa chọn và quyết định địa điểm trụ sở chính và tên công ty, giao cho người đại diện pháp luật thực hiện các thủ tục cần thiết để thay đổi trụ sở chính và tên công ty.

Sở hữu trí tuệ

In bài viết