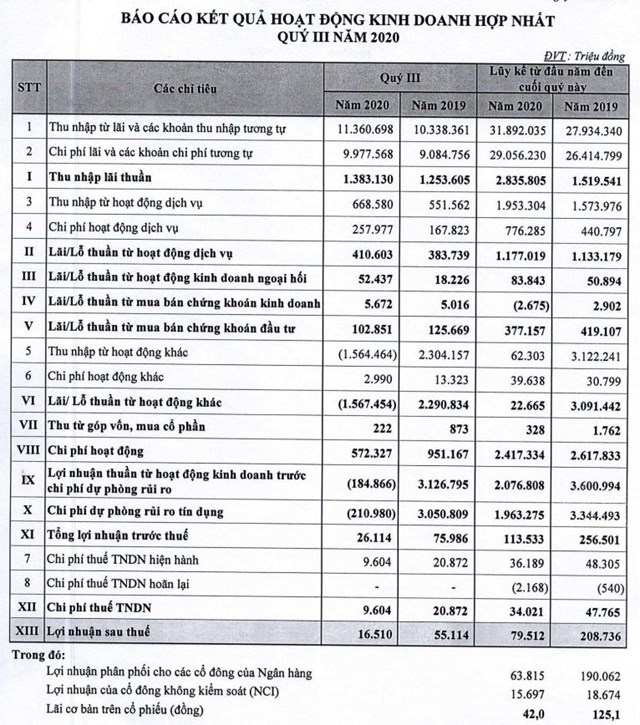

Ngân hàng TMCP Sài Gòn (SCB) vừa công kết quả hoạt động kinh doanh 9 tháng đầu năm 2020 với con số kém sáng.

Cụ thể, lợi nhuận trước thuế 9 tháng đầu năm ở mức hơn 113 tỷ đồng, giảm 56% so với cùng kỳ. Bên cạnh đó, SCB đã trích lập 1.963 tỷ đồng chi phí dự phòng rủi ro tín dụng, nâng tổng quỹ dự phòng rủi ro lên hơn 13.000 tỷ đồng. Phía SCB cho biết đây là đệm dự phòng tài chính, giúp cho hoạt động kinh doanh của Ngân hàng ổn định trong thời gian tới.

So với cùng kỳ, thu nhập lãi thuần của SCB tăng 87%, ghi nhận gần 2.836 tỷ đồng, lãi thuần từ hoạt động dịch vụ tăng nhẹ 4%, đạt 1.177 tỷ đồng; hoạt động kinh doanh ngoại hối tăng 65%, đạt gần 84 tỷ đồng; mua bán chứng khoán kinh doanh lỗ 2,6 tỷ đồng; mua bán chứng khoán đầu tư giảm 10%, xuống còn 377 tỷ đồng và thu nhập thuần từ hoạt động khác cũng giảm mạnh từ 3.091 tỷ đồng xuống còn 22,6 tỷ đồng.

Nguồn: BCTC hợp nhất quý 3/2020 tại SCB.

Nguồn: BCTC hợp nhất quý 3/2020 tại SCB.

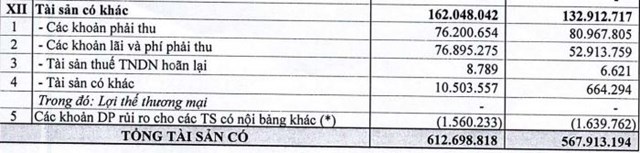

Tính đến 30/09/2020, qui mô tài sản của SCB đạt 612.698 tỷ đồng, duy trì vị thế Top 5 trong hệ thống tổ chức tín dụng Việt Nam và là ngân hàng TMCP tư nhân có tổng tài sản lớn nhất trong nhóm ngân hàng ngoài quốc doanh.

Huy động từ tổ chức kinh tế và dân cư đạt 553.832 tỷ đồng, tăng 13,3% so với đầu năm. Dư nợ tín dụng đạt 351.990 tỷ đồng, tăng 5,4% so với đầu năm. Song song với công tác kiểm soát tăng trưởng tín dụng, SCB đảm bảo tỉ lệ nợ xấu và nợ quá hạn chỉ ở mức 1,23% và 0,74%.

Tuy SCB có ghi nhận con số nợ xấu nhưng do việc “ém nhẹm” thuyết minh báo cáo tài chính nên không thể nào biết thực trạng nợ xấu của SCB cụ thể là như thế nào?

Nguồn: BCTC hợp nhất quý 3/2020 tại SCB.

Nguồn: BCTC hợp nhất quý 3/2020 tại SCB.

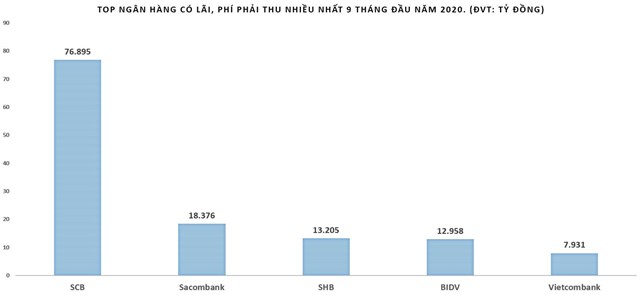

Đáng chú ý, khoản lãi và phí phải thu (lãi dự thu) tại SCB trong 9 tháng đầu năm 2020 lên tới 76.895 tỷ đồng, tương đương tăng tới 45% so với đầu năm, cao nhất hệ thống ngân hàng.

Lãi, phí phải thu (hay lãi dự thu) còn được xem như một nguồn lãi ảo của các ngân hàng vì có thể được ghi nhận vào lợi nhuận khi trên thực tế chưa có tiền thu về. Với con số lãi dự thu càng lớn, khả năng tác động đến lợi nhuận của các nhà băng lại càng cao, chỉ cần một điều chỉnh nhỏ cũng có thể khiến lợi nhuận tăng vọt.

Đây cũng là một "khối u" nhức nhối không kém gì nợ xấu. Với khoản lãi dự thu lớn cho thấy chất lượng tài sản của ngân hàng đang kém dần ảnh hưởng đến việc đánh giá xếp hạng và áp dụng các chuẩn mực quốc tế.

Nguồn: tổng hợp từ BCTC các ngân hàng.

Nguồn: tổng hợp từ BCTC các ngân hàng.

Chưa hết, trong bảng cân đối tài chính của SCB ghi nhận khoản phải thu đạt hơn 76.200 tỷ đồng, chiếm 12% tổng tài sản. Tuy khoản phải thu trong 9 tháng qua có giảm nhẹ 6% so với hồi đầu năm nhưng nếu so với các ngân hàng lớn hơn hoặc cùng quy mô như Vietcombank (8.220 tỷ đồng), BIDV (11.604 tỷ đồng), MB (15.645 tỷ đồng), Sacombank (21.633 tỷ đồng), NamABank (3.148 tỷ đồng), SHB (15.768 tỷ đồng) thì con số này tại SCB vẫn ở mức lớn nhất nhì hệ thống.

Điều này có thể khiến nhà đầu tư đặt ra dấu hỏi lớn về các khoản phải thu trên là thu từ đối tượng nào và liệu có thu đủ 100% trong thời gian tới hay không? Phải chăng việc “mù mờ” thuyết minh báo cáo tài chính hợp nhất quý 3/2020 của SCB đang thiếu minh bạch?

Ngoài SCB, ngân hàng Saigonbank và VietABank cũng không công bố thuyết minh báo cáo tài chính nên thông tin về nợ xấu vẫn là một ẩn số đối với các nhà đầu tư.

Hà Phương (T/h)