Đây là đợt phát hành trái phiếu lần 2 năm 2020 của Masan. Sau đợt phát hành, tổng nợ của Masan tăng lên 26.183 tỷ đồng. Trong đó, nợ dài hạn chiếm 19.755 tỷ đồng, bao gồm 17.100 tỷ đồng trái phiếu.

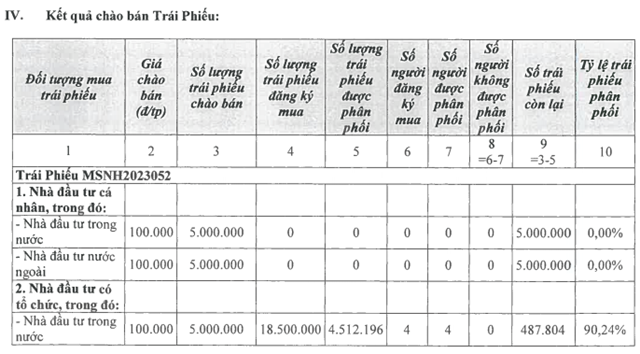

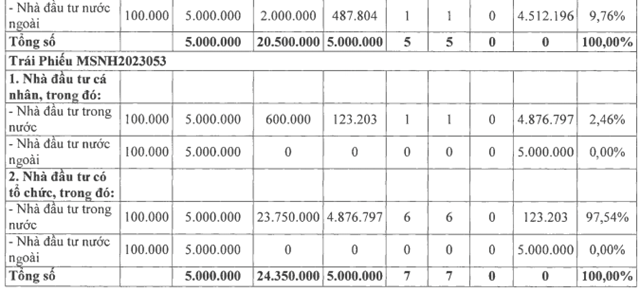

Tập đoàn Masan (MSN) vừa công bố đã hoàn tất phát hành 2 lô trái phiếu với tổng giá trị 1.000 tỷ đồng (mỗi lô 5.000 tỷ đồng). Trước đó vào đầu tháng 11/2020, Masna vừa phát hành thành công 1.600 tỷ đồng trái phiếu thời hạn 36 tháng, kỳ hạn trả lãi sau mỗi 6 tháng.

Trái phiếu được phân phối bởi CTCP Chứng khoán Kỹ Thương (TCBS), bên mua là các nhà đầu tư tổ chức trong nước.

Trong đó, lãi suất năm đầu tiên cố định 9,9% đối với lô trái phiếu thứ nhất và cố định 10% mỗi năm ở lô trái phiếu thứ hai. Trái phiếu chào bán đợt này có kỳ hạn 36 tháng, không chuyển đổi, không kèm chứng quyền, không được bảo đảm và xác lập nghĩa vụ trả nợ trực tiếp đối với tổ chức phát hành.

Theo kế hoạch phát hành được công bố trước đó, toàn bộ số tiền 1.000 tỷ đồng Masan huy động được sẽ sử dụng để góp thêm vốn điều lệ cho công ty con là công ty TNHH The Sherpa.

Đây là đợt phát hành trái phiếu lần 2 năm 2020 của Masan. Sau đợt phát hành, tổng nợ của Masan tăng lên 26.183 tỷ đồng. Trong đó, nợ dài hạn chiếm 19.755 tỷ đồng, bao gồm 17.100 tỷ đồng trái phiếu.

Những đợt chào bán trên thuộc kế hoạch huy động 8.000 tỷ trái phiếu được MSN đưa ra vào trung tuần tháng 8 năm nay, sau khi hút 10.000 tỷ trái phiếu trước đó không lâu. Trong đó, Tập đoàn dự chào bán riêng lẻ tổng cộng 43 đợt trái phiếu với giá trị huy động tối đa 4.000 tỷ đồng, thực hiện trong quý 3/2020.

Về The Sherpa, trong quyết định mới nhất MSN sẽ góp vốn tối đa 6.000 tỷ đồng vào The Sherpa, nhằm nâng vốn điều lệ lên mức 6.517 tỷ đồng. Song song, HĐQT Masan phê duyệt việc ký kết hợp đồng tín dụng với BNP Paribas, Credit Suise AG - chi nhánh Singapore, Standard Chartered Bank (Singapore) Limited, The Hong Kong and Shanghai Banking Corporatiob limited - chi nhánh Singapore và các bên tham gia tài trợ khác (nếu có). Trong đó, Tập đoàn được vay số tiền ban đầu không vượt quá 200 triệu USD (khoảng 4.600 tỷ đồng) cùng với quyền chọn gia tăng khoản vay thêm tối đa 50 triệu USD (khoảng 1.150 tỷ đồng).

Doanh nghiệp và Tiếp thị

In bài viết