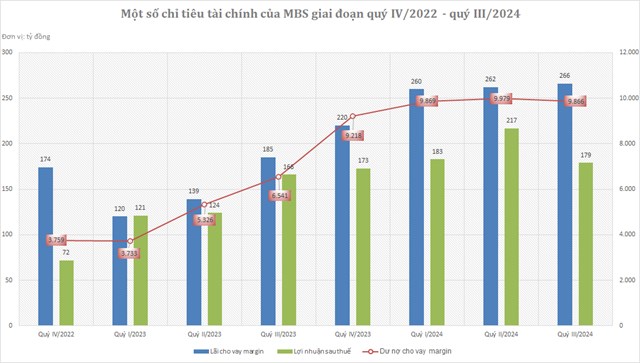

Những mùa báo cáo tài chính gần đây, Công ty Chứng khoán MB (MBS) thường là công ty chứng khoán sớm nhất công bố báo cáo tài chính, và kết quả thường khá lạc quan. Cụ thể, cho đến hết quý II/2024, công ty chứng khoán này ghi nhận lợi nhuận sau thuế tăng liên tiếp 6 quý, tức là quý sau cao hơn quý trước.

Tuy nhiên, sang đến quý III/2024, mạch tăng lợi nhuận đã bị cắt đứt. Lợi nhuận sau thuế của MBS ở mức 179 tỷ đồng trong quý vừa qua, thấp hơn nhiều mức 217 tỷ đồng của quý II/2024 và cũng là mức thấp nhất trong 3 quý năm nay.

Lợi nhuận MBS đứt mạch 6 quý tăng liên tiếp

Lợi nhuận MBS đứt mạch 6 quý tăng liên tiếp

Điều này liệu có đáng lo ngại hay không? So với cùng kỳ năm ngoái, lợi nhuận quý III/2024 của MBS vẫn tăng nhẹ gần 8% trong khi lợi nhuận lũy kế 3 quý năm nay vẫn tăng tới 41%. Tuy nhiên, nếu đi sâu vào cơ cấu kinh doanh và nguồn hình thành lợi nhuận, có thể thấy MBS đang phải đối mặt với bài toán tăng trưởng lợi nhuận khá “khó nhằn”.

Điều đầu tiên cần nhấn mạnh, đó là từ trước tới nay, lợi nhuận của MBS đều rất phụ thuộc vào hoạt động cho vay margin. Cụ thể, số liệu thống kê từ năm 2017 tới nay cho thấy lãi từ hoạt động cho vay margin của công ty chứng khoán này thường chiếm trên 50% lợi nhuận gộp. Trong 9 tháng năm nay, con số này là 61%.

Nói không ngoa, nhờ sự hậu thuẫn của ngân hàng mẹ MB thì MBS đã trở thành một “ngân hàng con” từ lâu.

Thành bại tại… margin. Sở dĩ MBS ghi nhận chuỗi 6 quý tăng lợi nhuận liên tiếp từ quý I/2023 đến quý II/2024 là nhờ tăng trưởng lãi từ hoạt động cho vay margin, và sâu xa hơn là nhờ tăng trưởng dư nợ cho vay margin. Nếu như đầu năm 2023, dư nợ cho vay margin của MBS chỉ ở mức trên 3.700 tỷ đồng thì đến cuối năm 2023, dư nợ đã lên đến trên 9.200 tỷ đồng, tức là tăng gấp khoảng 2,5 lần chỉ trong vòng 1 năm; trong khi đó, dư nợ toàn thị trường chỉ tăng khoảng 1,5 lần trong cùng khoảng thời gian.

Tuy nhiên, kể từ quý I/2024, đà tăng dư nợ cho vay margin đã chững lại, chỉ đạt trên 9.800 tỷ đồng vào cuối quý. Quý II/2024, con số này nhích nhẹ lên trên 9.900 tỷ đồng. Và điều gì phải đến cũng đã đến, dư nợ cho vay margin của MBS suy giảm trong quý III/2024, hệ quả là chuỗi tăng trưởng lợi nhuận cũng bị đứt.

Dư nợ cho vay margin của MBS chững lại trong 3 quý gần đây

Dư nợ cho vay margin của MBS chững lại trong 3 quý gần đây

Có một vài nguyên nhân khiến dư nợ cho vay margin của MBS chững lại. Thứ nhất là thanh khoản chung của thị trường chững lại, nhu cầu giao dịch không tăng thì nhu cầu sử dụng margin cũng kém đi. Số liệu từ Sở giao dịch Chứng khoán TP. HCM (HoSE) cho thấy tổng giá trị giao dịch khớp lệnh trên sàn HoSE trong quý I/2024 là 1,145 triệu tỷ đồng, sang đến quý II/2024 tăng nhẹ lên 1,172 triệu tỷ đồng, sau đó giảm về chỉ còn 927 triệu tỷ đồng trong quý III/2024.

| Năm 2023 là một trường hợp đặc biệt khi thanh khoản thị trường chứng khoán giảm khoảng 11% so với năm 2022 nhưng dư nợ cho vay margin vẫn tăng gần gấp rưỡi. Lý do là bởi năm 2022, thị trường chứng khoán diễn ra làn sóng bán giải chấp cổ phiếu khiến dư nợ cho vay margin toàn thị trường giảm tới 37%; sang năm 2023, khi thời kỳ cực đoan qua đi, dư nợ cho vay margin dần phục hồi lại. Thêm vào đó, nhiều chủ doanh nghiệp vẫn trong tình trạng khó khăn về tài chính, đã tăng cường sử dụng đòn bẩy margin, càng làm dư nợ cho vay margin tăng cao. Sang năm 2024, tình hình nhìn chung đã ổn định trở lại. |

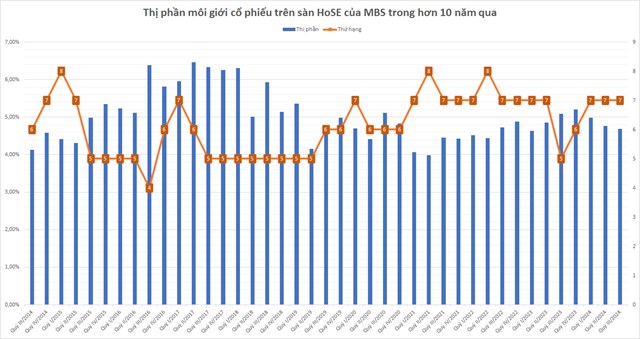

Thứ hai là thị phần môi giới cổ phiếu của MBS liên tục suy giảm trong 3 quý gần đây, từ mức 5,21% của quý IV/2023 xuống 4,98% trong quý I/2024, tiếp tục giảm xuống 4,76% trong quý II/2024 và 4,69% trong quý III/2024. Điều này cho thấy khả năng thu hút khách hàng của MBS kém đi và điều này cũng ảnh hưởng tới hoạt động cho vay margin.

Thị phần môi giới cổ phiếu của MBS liên tục suy giảm trong 3 quý gần đây

Thị phần môi giới cổ phiếu của MBS liên tục suy giảm trong 3 quý gần đây

Thứ ba, dư địa gia tăng nguồn vốn cho hoạt động cho vay margin của MBS khá hạn chế so với các công ty chứng khoán khác. Tính đến cuối quý III/2024, tỷ lệ dư nợ cho vay margin trên vốn chủ sở hữu của MBS lên tới 160%, trong khi tỷ lệ nợ vay trên vốn chủ sở hữu lên tới 204%, đều là mức cao hàng đầu trong các công ty chứng khoán.

Vốn dĩ những năm gần đây, MBS có xu hướng sử dụng đòn bẩy tài chính cao là nhờ tận dụng được hệ sinh thái của ngân hàng mẹ MB nhưng điều này cũng có cái giá của nó. Đầu tiên là “hạn ngạch” hỗ trợ nguồn vốn từ ngân hàng mẹ MB là có giới hạn theo các quy định của ngân hàng. Thứ hai, MBS không chủ động tăng vốn chủ sở hữu được mà phải chờ chủ trương từ MB - một ngân hàng có yếu tố Nhà nước. Đây cũng là lý do mà vốn chủ sở hữu của MBS nhiều năm qua mới chỉ ở “tầm trung”, dù MBS đã ở trong Top 10 thị phần môi giới suốt hơn 10 năm qua.

Việc dư nợ cho vay margin có xu hướng “giậm chân tại chỗ” trong 3 quý vừa qua là một tín hiệu kém khả quan đối với triển vọng lợi nhuận của MBS, bất chấp việc công ty chứng khoán này cũng đã có nhiều nỗ lực thu hút khách hàng trong năm nay, trong đó có chính sách miễn phí giao dịch trọn đời đối với các khách hàng mở mới tài khoản trong một khoảng thời gian nhất định.

Nếu thị trường chứng khoán thời gian tới không “nở ra” về thanh khoản, từ đó mở ra thêm dư địa tăng trưởng cho vay margin, tăng trưởng lợi nhuận của MBS sẽ gặp khó bởi từ quý III/2023, mức nền lợi nhuận đã bắt đầu dâng cao và càng ngày càng cao. Thực tế cho thấy, lợi nhuận quý III/2024 so với cùng kỳ năm 2023 chỉ tăng gần 8%.

Trước mắt, các nhà đầu tư đang điều chỉnh lại kỳ vọng về cổ phiếu MBS. Sau khi công bố báo cáo tài chính quý III/2024, thị giá MBS đã giảm mạnh 5,36% trong ngày 8/10. Tính từ ngày 8/10 đến ngày 10/10, thị giá MBS đã giảm tới 6,94%, tiêu cực hơn đáng kể so với các cổ phiếu của các công ty chứng khoán khác.

Vietnamfinance

In bài viết