Trong kỳ, doanh thu hoạt động tài chính của NLG ghi nhận mức 32 tỷ đồng; tăng 10%. Đáng chú ý, NLG ghi nhận phần lãi trong công ty liên doanh và liên kết với giá trị 89,45 tỷ đồng; trong khi cùng kỳ không ghi nhận khoản này.

Theo giải trình của NLG, dự án Mizuki Park, diện tích 26 ha tại Khu đô thị Nam Sài Gòn, phường Bình Hưng, huyện Bình Chánh, TP HCM là dự án trọng điểm bàn giao trong kỳ thuộc công ty liên doanh nên không hợp nhất doanh thu mà chỉ ghi nhận phần lợi nhuận phân bổ về.

Các khoản chi phí bán hàng, chi phí quản lý doanh nghiệp lần lượt ghi nhận giảm 33% và 22%, xuống còn 72,3 tỷ đồng và 124,9 tỷ đồng. Sau cùng, Nam Long báo lãi trước thuế 3,2 tỷ đồng, giảm 96% so với cùng kỳ năm trước.

Dù vậy, nhờ khoản thu nhập thuế thu nhập doanh nghiệp hoãn lại 81 tỷ đồng cùng khoản lãi 89 tỷ đồng từ công ty liên doanh, liên kết đã giúp Nam Long báo lãi sau thuế gần 71 tỷ đồng; tăng hơn 39% so với cùng kỳ.

Lũy kế 9 tháng đầu năm, Nam Long đạt 1.546 tỷ đồng doanh thu thuần, giảm 43% so với cùng kỳ. Bóc tách dữ liệu cho thấy doanh thu từ hoạt động kinh doanh bất động sản giảm gần 47%, xuống còn 1.359 tỷ đồng. Lợi nhuận sau thuế ở mức 319 tỷ đồng, tăng 16%.

Tại ngày 30/9/2023, tổng tài sản của Nam Long ghi nhận mức 27.693 tỷ đồng, trong đó chiếm tỷ trọng lớn là hàng tồn kho 16.800 tỷ đồng. Cơ cấu hàng tồn kho tập trung chủ yếu tại các dự án như Izumi (9.037 tỷ đồng), Waterpoint giai đoạn I (3.556 tỷ đồng), Waterpoint giai đoạn II (1.527 tỷ đồng), Akaris (1.047 tỷ đồng), dự án Cần Thơ (911 tỷ đồng), dự án Phú Hữu (245 tỷ đồng), dự án Nguyên Sơn (168 tỷ đồng), dự án Phước Long B – mở rộng (106 tỷ đồng)…

Về nguồn vốn, nợ phải trả của doanh nghiệp ở mức 14.559 tỷ đồng; tăng 6% so với số đầu năm. Trong đó, nợ vay tài chính là 5.662 tỷ đồng, tăng 9%.

Trong đó, chủ nợ lớn nhất của Nam Long là Ngân hàng OCB với hơn 482 tỷ đồng vay nợ ngắn hạn và 621,6 tỷ đồng nợ dài hạn. Khoản vay dài hạn được Nam Long đảm bảo bằng quyền sử dụng đất thuộc dự án Izumi và khoản phải thu phát sinh trong tương lai từ Hợp đồng mua bán nhà ở thuộc dự án DNWF. Ngoài ra, Nam Long còn vay tín chấp từ 3 cá nhân, với tổng số tiền vay là hơn 408 tỷ đồng.

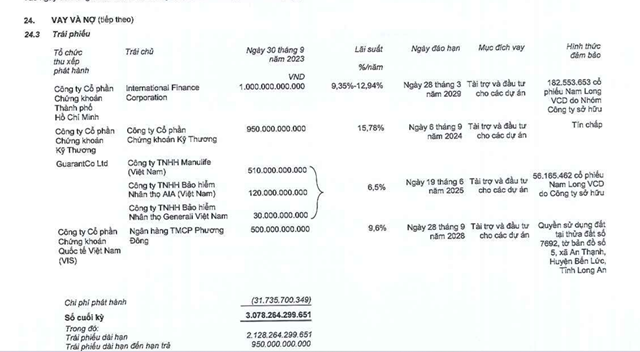

Tính đến cuối tháng 9/2023, dư nợ trái phiếu của Nam Long ở mức 3.078 tỷ đồng.

Tính đến cuối tháng 9/2023, dư nợ trái phiếu của Nam Long ở mức 3.078 tỷ đồng.

Tính đến cuối tháng 9/2023, dư nợ trái phiếu của Nam Long ở mức 3.078 tỷ đồng, trong đó trái phiếu dài hạn 2.128 tỷ đồng và trái phiếu dài hạn đến hạn trả 950 tỷ đồng.

Thuyết minh báo cáo tài chính cho thấy Nam Long có một lô trái phiếu không tài sản đảm bảo, giá trị 950 tỷ đồng, có lãi suất 15,78% do CTCP Chứng khoán Kỹ thường (TCBS) là tổ chức thu xếp phát hành và đồng thời là trái chủ, đáo hạn vào tháng 9/2023.

Ngoài ra, một lô trái phiếu khác có giá trị 1.000 tỷ đồng, lãi suất 9,35% - 12,94%/năm, đáo hạn vào tháng 3/2029, được đảm bảo bằng hơn 182 triệu cổ phiếu Nam Long. Tổ chức thu xếp phát hành cho lô trái phiếu này là Chứng khoán HD, trái chủ là International Finance Corporation.

Mới đây nhất, vào cuối tháng 9/2023, Nam Long đã phát hành thành công lô trái phiếu có giá trị 500 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, lãi suất 9,6%, được đảm bảo bằng quyền sử dụng đất tại thửa đất số 7692, tờ bản đồ số 5, xã An Thạnh, huyện Bến Lức, tỉnh Long An. Theo bản công bố thông tin, trái chủ, đại lý quản lý tài sản đảm bảo của toàn bộ lô trái phiếu này là Ngân hàng OCB. Tổ chức tư vấn hồ sơ chào bán trái phiếu và đại lý phát hành trái phiếu là Công ty cổ phần Chứng khoán Quốc Tế Việt Nam (VIS).