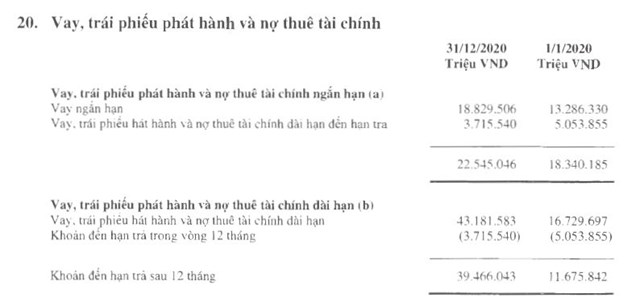

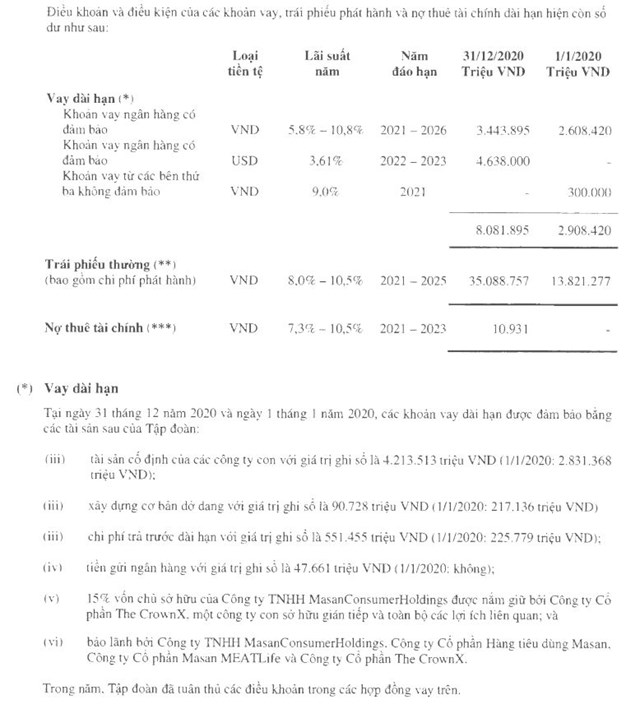

Tập đoàn Masan (HoSE: MSN) mới đây công bố báo cáo tài chính (BCTC) hợp nhất năm 2020 đã kiểm toán. Báo cáo ghi nhận tổng vay nợ tài chính ngắn hạn tăng 23% so với năm 2019, lên mức 22.545 tỷ đồng. Đáng chú ý, vay nợ tài chính dài hạn lên mức gần 43.182 tỷ đồng, tăng 158% so với năm trước.

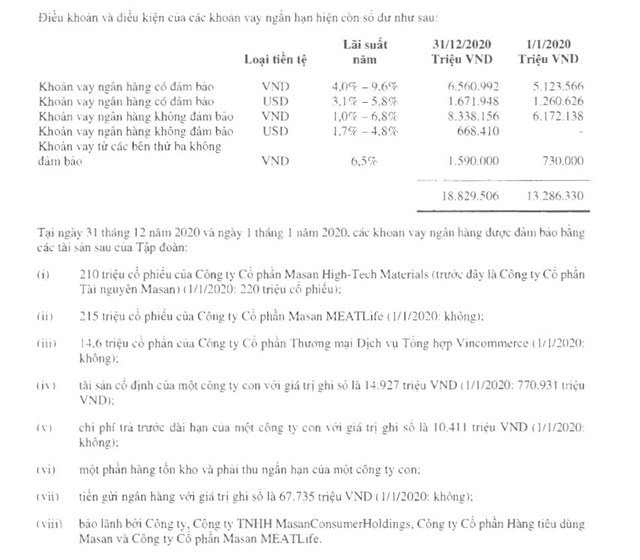

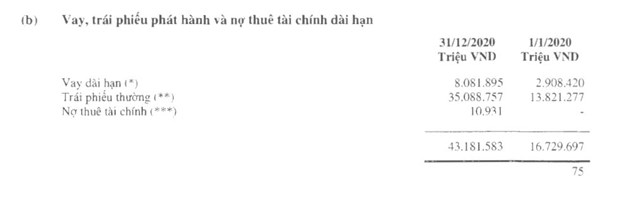

Trong đó dư nợ trái phiếu có đảm bảo tại MSN là 17.418 tỷ đồng, tăng 5.081 tỷ so với đầu năm; dư nợ vay trái phiếu không có tài sản đảm bảo là 17.671 tỷ đồng, tăng 16.186 tỷ so với đầu năm.

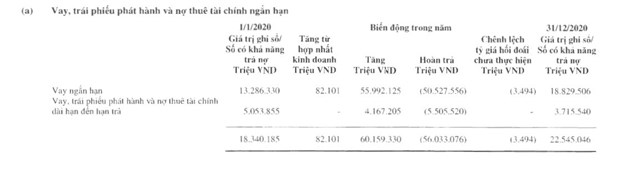

Vay, trái phiếu phát hành và nợ vay tài chính tại MSN (Nguồn: BCTC hợp nhất năm 2020 đã kiểm toán).

Vay, trái phiếu phát hành và nợ vay tài chính tại MSN (Nguồn: BCTC hợp nhất năm 2020 đã kiểm toán).

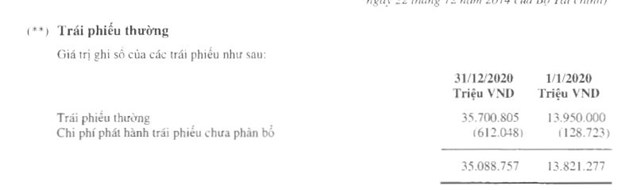

Dư nợ trái phiếu tăng mạnh là do năm 2020, Masan Group huy động hàng chục nghìn tỷ đồng trái phiếu ra công chúng.

Cụ thể, Masan Group đã huy động thành công 10.000 tỷ đồng trái phiếu trong 4 đợt chào bán. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không được bảo đảm bằng tài sản và có thứ tự thanh toán ngang bằng với tất cả các nghĩa vụ khác không được bảo đảm dù là hiện tại hay trong tương lai của Masan.

Toàn bộ số tiền 10.000 tỷ đồng từ việc chào bán trái phiếu, Masan sẽ góp thêm vào vốn điều lệ của Công ty TNHH Tầm nhìn Masan 5.000 tỷ đồng. Cấp khoản vay cho Công ty TNHH MasanConsumerHoldings 3.000 tỷ đồng và Công ty TNHH MNS Meat Hà Nam 1.000 tỷ đồng. Thanh toán nợ vay nội bộ của MSN cho Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo 1.000 tỷ đồng.

Sau đó tập đoàn này tiếp tục quyết định huy động 8.000 tỷ trái phiếu. Trong đó, Masan Group dự kiến chào bán riêng lẻ tổng cộng 43 đợt trái phiếu, tương đương huy động tối đa 4.000 tỷ đồng.

Được biết, đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền và không được bảo đảm tài sản, có kỳ hạn 3 năm, trả lãi 6 tháng/lần. 2 kỳ đầu tiên có lãi suất 10%/năm, và các kỳ tiếp theo được xác định bằng tổng của lãi suất tham chiếu và biên độ 4%/năm.

Tất cả trái phiếu Masan sẽ mua lại ngay trong năm 2021. Chi tiết, vào tháng 9/2021 Tập đoàn dự mua lại 1.235 tỷ, đến tháng 10 tiếp tục mua 380 tỷ, tháng 11 mua 1.140 tỷ và 285 tỷ còn lại sẽ hoàn tất mua ngay trong tháng 12/2021.

Song song, Masan Group cũng chào bán ra công chúng 4.000 tỷ trái phiếu khác để thanh toán nợ vay cho công ty con là CTCP Dịch vụ Thương mại Tổng hợp Vincommerce (3.000 tỷ đồng), đồng thời góp thêm vốn điều lệ cho Công ty TNHH The Sherpa (1.000 tỷ đồng).

Ngoài ra, công ty con của Masan Group là Cty TNHH Khai thác chế biến khoáng sản Núi Pháo cũng phát hành hơn 2.200 tỷ đồng trái phiếu riêng lẻ.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, xác lập nghĩa vụ trả nợ trực tiếp của công ty và được Tập đoàn Masan bảo lãnh thanh toán không huỷ ngang. Ngoài ra, công ty sẽ thế chấp cho tổ chức quản lý tài sản đảm bảo một phần hoặc toàn bộ tài sản dự án Núi Pháo để bảo đảm cho các nghĩa vụ.

Dự án mỏ Núi Pháo tại huyện Đại Từ, tỉnh Thái Nguyên. Nguồn: Người Lao Động.

Dự án mỏ Núi Pháo tại huyện Đại Từ, tỉnh Thái Nguyên. Nguồn: Người Lao Động.

Với dư nợ tài chính tăng mạnh, Masan Group cho biết sẽ tập trung cân đối chỉ số đòn bẩy với mục tiêu giảm tỷ lệ nợ ròng/EBITDA xuống khoảng 2,5 - 3,0 lần, trong 12-18 tháng tới.

Tính đến cuối năm 2020, tổng tài sản tại MSN đạt 115.737 tỷ đồng, tăng 18.440 tỷ đồng so với đầu năm chủ yếu do việc hợp nhất VinCommerce. Để tài trợ cho việc tăng tài sản, Masan Group đã tăng mạnh vay nợ tài chính lên hơn 60.000 tỷ đồng, tức tăng hơn 30.000 tỷ trong năm vừa qua và chiếm hơn 50% tổng nguồn vốn. Vay nợ cao khiến chi phí lãi vay tăng mạnh đang là “gánh nặng” lớn lên lợi nhuận của Masan.

Do đó, kết thúc năm 2020, Masan Group ghi nhận doanh thu cao gấp đôi cùng kỳ đạt 77.218 tỷ đồng. Tuy nhiên giá vốn, chi phí lãi vay và chi phí bán hàng tăng mạnh khiến lợi nhuận sau thuế giảm 78% còn 1.395 tỷ đồng. Thu nhập trên mỗi cổ phần đạt 1.054 đồng.