Nợ có khả năng mất vốn (nợ nhóm 5) tiếp tục tăng trong 3 tháng đầu năm 2022. Trong đó, tốc độ tăng nợ nhóm 5 tại MBBank cao nhất hệ thống.

Số liệu từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối quý 1, tăng trưởng tín dụng đạt 5,04%, nếu so với mức tăng 2,16% của quý 1/2021 là một tín hiệu khả quan.

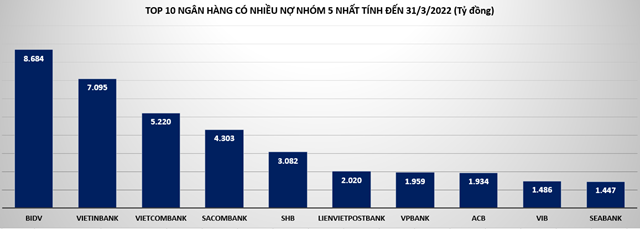

Theo khảo sát tại 26 ngân hàng đã công bố báo cáo tài chính quý 1/2022, tính đến 31/03/2022, tổng nợ xấu ngân hàng chiếm 109.433 tỷ đồng trong tổng dư nợ, tăng gần 9% so với đầu năm. Trong đó, nợ nhóm 5 tại 26 ngân hàng ghi nhận hơn 51.000 tỷ đồng.

Tốc độ tăng nợ nhóm 5 tại MBBank cao nhất hệ thống

Nợ có khả năng mất vốn tại ngân hàng

Nợ có khả năng mất vốn tại ngân hàng

Nợ nhóm 5 (nợ có khả năng mất vốn) là các khoản nợ được đánh giá là không còn khả năng thu hồi, mất vốn. Chủ yếu là các khoản nợ quá hạn trên 360 ngày, nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu,…nợ phải thu hồi theo kết luận thanh tra nhưng quá thời hạn thu hồi theo kết luận thanh tra trên 60 ngày mà vẫn chưa thu hồi được,…

Xét về số dư tuyệt đối, tính đến 31/3/2022, BIDV đang là ngân hàng có con số nợ có khả năng mất vốn cao nhất, lên tới 8.683 tỷ đồng, tăng hơn 24% so với thời điểm đầu năm. Tuy nhiên, tốc độ tăng nợ nhóm 5 tại BIDV cũng đã chậm đi rất nhiều so với giai đoạn trước.

Sau BIDV là Vietinbank với 7.095 tỷ đồng. Tiếp đến là Vietcombank, nợ có khả năng mất vốn tính đến 31/3/2022 tăng 18% lên hơn 5.220 tỷ đồng. Đáng chú ý, tất cả các nhóm nợ tại Vietcombank đều tăng mạnh trong quý đầu năm.

Cụ thể, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng tới 95% lên 1.459 tỷ đồng và nợ nghi ngờ (nợ nhóm 4) tăng 75% lên gần 1.693 tỷ đồng. Tổng nợ xấu tăng 37%, ghi nhận 8.372 tỷ đồng.

Nợ nhóm 5 tại Sacombank đứng vị trí thứ 4 với 4.303 tỷ đồng, giảm gần 4% so với đầu năm.

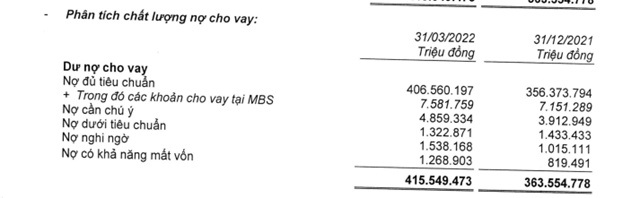

Xét về tốc độ tăng nợ nhóm 5 (nhóm nợ các ngân hàng phải trích lập dự phòng cụ thể tỷ lệ 100%), ngân hàng MBBank tăng mạnh nhất tới 55% so với đầu năm, từ hơn 819 tỷ đồng lên 1.269 tỷ đồng, tương đương tăng thêm 449 tỷ đồng chỉ trong 3 tháng đầu năm.

Như vậy, tốc độ tăng nợ nhóm 5 tại MBBank còn nhanh hơn cả tăng trưởng lợi nhuận (quý 1 lãi sau thuế tăng 29%, lên hơn 4.726 tỷ đồng).

Cơ cấu các nhóm nợ xấu tại MBB (Nguồn: BCTC hợp nhất quý 1/2022)

Cơ cấu các nhóm nợ xấu tại MBB (Nguồn: BCTC hợp nhất quý 1/2022)

Nợ nhóm 5 tại LienVietPostBank cũng tăng tới 54% so với đầu năm, lên hơn 2.020 tỷ đồng, tương đương tăng thêm 687 tỷ đồng chỉ trong vòng 3 tháng đầu năm 2022.

Tương tự, ngân hàng NCB cũng ghi nhận nợ có khả năng mất vốn tăng từ 465 tỷ đồng hồi đầu năm lên hơn 703 tỷ đồng, tương đương tăng tới 51% so với đầu năm.

Đáng chú ý, nợ có khả năng mất vốn có xu hướng tiếp tục tăng trong 3 tháng đầu năm 2022. Cụ thể, trong số 26 ngân hàng khảo sát chỉ có 4 ngân hàng ghi nhận nợ nhóm 5 giảm gồm: VPBank giảm 4%, HDBank giảm 24%, Nam A Bank giảm gần 1% và Sacombank giảm 4%).

Tại nhiều nhà băng, nợ có khả năng mất vốn vẫn chiếm tỷ trọng lớn trong cơ cấu nợ xấu như VietBank, Eximbank, Vietcombank, Sacombank, ACB,…

Thậm chí, nợ nhóm 5 của nhiều nhà băng còn lớn hơn so với lợi nhuận họ tạo ra.

Điển hình tại ngân hàng OCB, lợi nhuận sau thuế quý 1/2022 đạt 668 tỷ đồng trong khi đó nợ nhóm 5 tăng 38% cán mốc 1.011 tỷ đồng.

Tương tự, nợ có khả năng mất vốn tại LienVietPostBank ghi nhận hơn 2.020 tỷ đồng trong khi lãi sau thuế quý này đạt 1.421 tỷ đồng.

Eximbank quý 1 báo lợi nhuận sau thuế đạt 647 tỷ đồng trong khi đó nợ nhóm 5 đã cán mốc 1.438 tỷ đồng. Trường hợp tại NCB, lợi nhuận sau thuế chỉ vỏn vẹn 20 tỷ đồng trong khi nợ nhóm 5 đã ghi nhận hơn 703 tỷ đồng.

Xuất hiện ngân hàng có tỷ lệ nợ xấu vượt 4%

Tính đến cuối tháng 3/2022, ngân hàng VPBank vẫn đứng đầu bảng về tỷ lệ nợ xấu từ mức 4,57% hồi đầu năm lên 4,83%.

Đáng chú ý, một ngân hàng quy mô nhỏ hơn ghi nhận tỷ lệ nợ xấu vượt 4%.

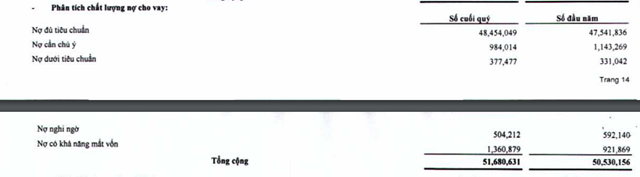

Cụ thể, tính đến 31/3/2022, Ngân hàng TMCP Việt Nam Thương Tín (VietBank, mã: VBB) ghi nhận tổng nợ xấu tính đến 31/03/2022 tăng 22%, ghi nhận 2.242 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) tăng mạnh nhất 48% lên hơn 1.360 tỷ đồng; nợ dưới tiêu chuẩn (nợ nhóm 3) tăng 14%. Do đó, đẩy tỷ lệ nợ xấu trên dư nợ tăng từ 3,65% hồi đầu năm lên 4,34%.

Cơ cấu các nhóm nợ xấu tại VietBank tính tới 31/3/2022 (Nguồn: BCTC hợp nhất quý 1/2022)

Cơ cấu các nhóm nợ xấu tại VietBank tính tới 31/3/2022 (Nguồn: BCTC hợp nhất quý 1/2022)

Chuyên gia tài chính ngân hàng từng dự báo nợ xấu nội bảng sẽ lên mức 2.3-2.5%, đồng thời nợ xấu gộp sẽ khoảng 6% trong năm 2022 và có thể còn ở mức cao hơn khi từ năm 2024, quy định giữ nguyên nhóm nợ hết hiệu lực (theo Thông tư 14) nếu tình hình phục hồi kinh tế thiếu khả quan.

Báo cáo cập nhật ngành ngân hàng mới đây của CTCK Mirae Asset cho rằng, dư nợ tái cơ cấu khoản vay tái cơ cấu đã đạt đến đỉnh điểm. Nợ xấu mới hình thành có thể sẽ không tăng nhiều, nhưng nợ xấu trên sổ sách có thể sẽ tăng do việc ghi nhận nợ xấu từ khoản cho vay tái cơ cấu khi Thông tư 14 hết hiệu lực.

Các ngân hàng với tỷ lệ bao phủ nợ xấu thấp có thể sẽ phải tăng dự phòng trong thời gian tới, trong khi các ngân hàng chất lượng có tỷ lệ bao phủ nợ xấu cao sẽ không gặp áp lực dự phòng.

Vừa qua, Chính phủ cũng đã ban hành Nghị quyết 45/NQ-CP về việc thông qua đề nghị xây dựng Nghị quyết của Quốc hội về việc kéo dài thời hạn áp dụng Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng.

Trước đó, NHNN đã dự thảo Nghị quyết về việc kéo dài thời hạn áp dụng Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng. Cụ thể, dự thảo đề xuất kéo dài thời hạn áp dụng Nghị quyết số 42 đến ngày 15/8/2025, tức kéo dài thêm 3 năm so với thời hạn hiện tại. Lý giải về các đề xuất trên, NHNN cho biết, trong gần 5 năm áp dụng Nghị quyết 42, công tác xử lý nợ xấu đã đạt được những kết quả đáng ghi nhận.

Trước khi có Nghị quyết 42, nợ xấu của toàn hệ thống các tổ chức tín dụng chủ yếu được xử lý bằng dự phòng rủi ro, các biện pháp xử lý nợ xấu thông qua xử lý tài sản bảo đảm và khách hàng trả nợ còn chưa cao. Từ khi Nghị quyết 42 có hiệu lực, xử lý nợ xấu nội bảng thông qua hình thức khách hàng trả nợ đã tăng rõ rệt.

Tuy nhiên, dịch COVID-19 bùng phát đã ảnh hưởng tiêu cực đến chất lượng tín dụng của hệ thống các tổ chức tín dụng. Nợ xấu và tỷ lệ nợ xấu nội bảng tăng liên tục từ năm 2020 đến nay.

Sở hữu trí tuệ

In bài viết