Mới đây, CTCP Hakuba cho biết đã mua lại trước hạn toàn bộ 6 lô trái phiếu với tổng giá trị hơn 987 tỷ đồng vào ngày 30/11.

Đây cũng là 6 lô trái phiếu cuối cùng đang lưu hành của doanh nghiệp, sau khi hoàn tất đợt mua lại, Hakuba đã đẩy sạch nợ trái phiếu.

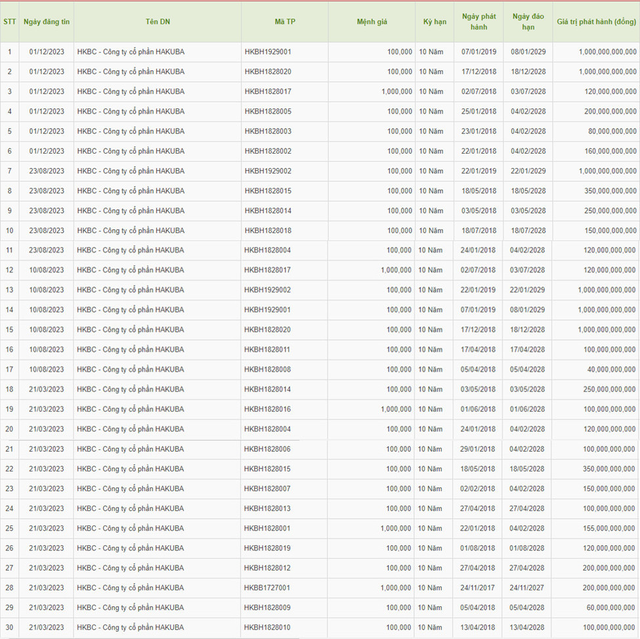

Thông tin các lô trái phiếu của Hakuba.

Thông tin các lô trái phiếu của Hakuba.

Theo thông tin từ Sở Giao dịch Chứng khoán Hà Nội (HNX), Hakuba có tổng cộng 23 lô trái phiếu với tổng giá trị phát hành 5.855 tỷ đồng. Toàn bộ 23 lô trái phiếu này được công ty phát hành trong giai đoạn 2017 - 2019, với cùng kỳ hạn trái phiếu là 10 năm, theo kế hoạch sẽ đáo hạn trong giai đoạn 2027 - 2029.

Đến nay, cả 23 lô trái phiếu này đều đã được Hakuba mua lại trước hạn toàn bộ trong năm nay, thông qua 4 đợt mua lại đồng loạt.

Đợt mua lại trái phiếu trước hạn vào ngày 30/11 nói trên là đợt mua lại thứ 4 của Hakuba trong năm nay. Trước đó, đợt mua lại đầu tiên diễn ra vào ngày 17/3, khi đó, công ty đã thực hiện mua lại 13 lô trái phiếu với tổng giá trị gần 1.367 tỷ đồng, qua đó tất toán 10 lô trái phiếu và giảm khối lượng lưu hành của 3 lô còn lại.

Đợt mua lại thứ 2 được thực hiện vào ngày 31/7, khi đó, công ty đã mua lại trước hạn 6 lô trái phiếu với tổng giá trị 2.160 tỷ đồng, qua đó tất toán 2 lô trái phiếu và giảm khối lượng lưu hành của 4 lô còn lại.

Đợt mua lại thứ 3 được thực hiện vào ngày 21/8, khi đó, công ty đã mua lại tổng cộng hơn 255 tỷ đồng trái phiếu đang lưu hành thuộc 5 lô trái phiếu, qua đó tất toán cả 5 lô trái phiếu này.

Theo thông tin được công bố trên HNX, Hakuba là doanh nghiệp hoạt động trong lĩnh vực xây dựng, được thành lập vào ngày 11/9/2014, trụ sở tại Tầng 12, tòa nhà số 45 đường Nguyễn Sơn, phường Ngọc Lâm, quận Long Biên, TP Hà Nội. Đến nay, công ty có vốn điều lệ là 810 tỷ đồng do bà Nguyễn Hương Giang làm người đại diện pháp luật. Còn về thông tin báo cáo tài chính hiện không có dữ liệu.

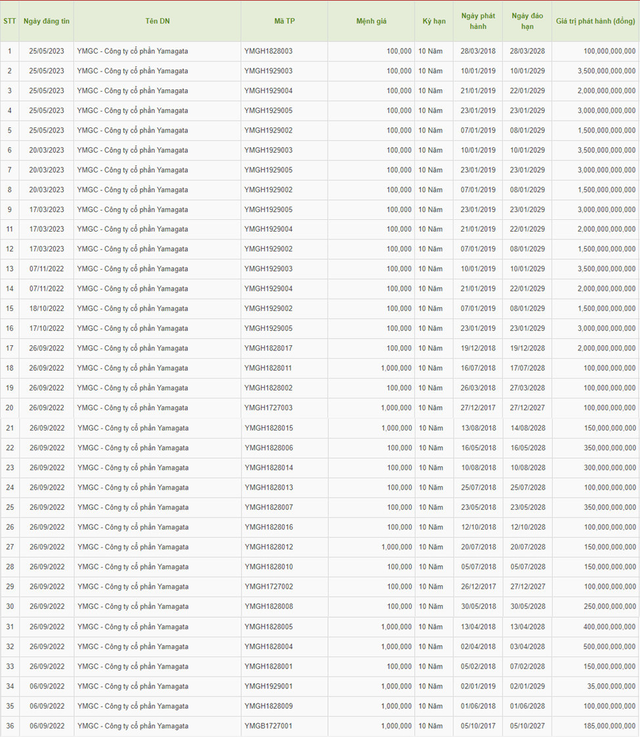

Thông tin các lô trái phiếu của Yamagata.

Thông tin các lô trái phiếu của Yamagata.

Trong giai đoạn 2017 - 2019, cùng với Hakuba, hai doanh nghiệp xây dựng khác là CTCP Yamagata, CTCP Azura cũng liên tục huy động vốn từ trái phiếu với kỳ hạn đều là 10 năm. Ước tính số vốn nhóm này đã huy động được trên 25.000 tỷ đồng (riêng Yamagata 10.100 tỷ đồng, Azura hơn 10.300 tỷ đồng).

Theo Doanh nghiệp và Kinh doanh, tại thời điểm phát hành, vốn điều lệ của nhóm doanh nghiệp này ở mức vài chục đến vài trăm tỷ đồng, rất nhỏ so với vốn huy động. Các thông tin liên quan đến trái phiếu như lãi suất, tài sản bảo đảm hay trái chủ đều không được các bên tiết lộ.

Mặc khác, nhóm doanh nghiệp này sở hữu lượng lớn chứng chỉ tiền gửi của Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE Credit) thuộc Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank).

Trong đó, một phần chứng chỉ tiền gửi cũng được các doanh nghiệp thế chấp tại Công ty Chứng khoán VPBS (VPS) để làm tài sản bảo đảm cho một số lô trái phiếu.

Cuối năm 2020, cùng thời điểm mua lại hàng nghìn tỷ đồng trái phiếu trước hạn, cả Azura và Yamagata đều tăng vốn điều lệ thông qua phát hành cổ phần ưu đãi cổ tức.

Tính đến nay, nhóm doanh nghiệp nói trên đã tất toán toàn bộ trái phiếu (Hakuba 30 lô, Yamagata 36 lô, Azura 54 lô, Ataka 50 lô).