Theo số liệu từ báo cáo tài chính quí III, VPBank, HDBank, MB, SHB, SeABank và MSB đang bơm hàng chục nghìn tỉ đồng cho các công ty tài chính trực thuộc dưới dạng vốn góp, các khoản tiền gửi và cho vay.

Ảnh minh họa. (Đồ họa: Đức Bùi)

Ngân hàng bơm hàng chục nghìn tỉ đồng cho các công ty tài chính

Theo số liệu của Ngân hàng Nhà nước, tính đến cuối tháng 6, trên thị trường Việt Nam có 16 công ty tài chính hoạt động với tổng mức vốn điều lệ đăng kí đạt hơn 22.050 tỉ đồng.

Trong đó có 6 đơn vị là thành viên của các ngân hàng lớn trong nước gồm Công ty tài chính tiêu dùng (FE Credit) của VPBank, Công ty TNHH HD Saison (HD Saison) của HDBank, Công ty tài chính SHB Finance (SHB Finance) của SHB, Công ty TNHH tài chính Mcredit (Mcredit) của MB, Công ty tài chính bưu điện (PTF) của SeABank và Công ty tài chính TNHH MTV Cộng đồng (FCCOM) của MSB.

Tính đến cuối tháng 9, FE Credit là công ty tài chính sở hữu vốn điều lệ lớn nhất hệ thống với 7.328 tỉ đồng; trong đó, VPBank là cổ đông duy nhất đóng góp 100% vốn.

Theo báo cáo tài chính riêng lẻ quí III, tại thời điểm 30/9, giá trị gốc khoản đầu tư vào FE Credit của VPBank là 7.552 tỉ đồng, cao hơn 224 tỉ đồng so với vốn điều lệ hiện tại của công ty.

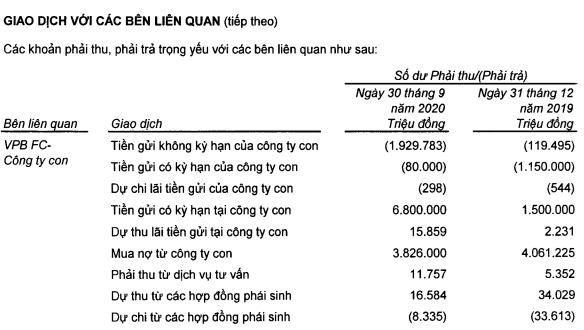

Bên cạnh khoản vốn góp trên, VPBank cũng tích cực hỗ trợ vốn lưu động cho FE Credit thông qua hoạt động cho vay và gửi tiền tại đây.

Số liệu đến cuối tháng 9 cho thấy, VPBank gửi 6.800 tỉ đồng tiền gửi có kì hạn tại FE Credit, tăng 5.300 tỉ đồng so với thời điểm 31/12/2019; đồng thời ngân hàng cũng có khoản phải thu 3.826 tỉ đồng từ FE Credit dưới dạng mua nợ từ công ty con.

Các giao dịch giữa VPBank và FE Credit. (Nguồn: BCTC riêng lẻ quí III)

Tại HD Saison, ngân hàng mẹ HDBank sở hữu 50% vốn của công ty tài chính này, phần còn lại chia cho hai cổ đông Credit Saison Co.,Ltd (49%) và CTCP Chứng khoán TP HCM (HSC) nắm giữ 1% vốn điều lệ.

Đến cuối tháng 9, giá trị vốn góp của HDBank tại HD Saison là gần 1.059 tỉ đồng, tăng 170 tỉ đồng so với cuối năm 2019. Trước đó, vào tháng 1/2020, công ty tài chính này đã hoàn tăng vốn từ 1.400 lên 2.000 tỉ đồng.

Một công ty tài chính khác cũng nhận khoản góp vốn nghìn tỉ từ ngân hàng mẹ là SHB Finance. Vào cuối quí III, SHB sở hữu 100% vốn tại đây với giá trị thực góp là 1.000 tỉ đồng. Ngoài ra, SHB cũng cho SHB Finance vay 350 tỉ đồng và nhận gần 422 tỉ đồng tiền gửi của công ty tài chính này.

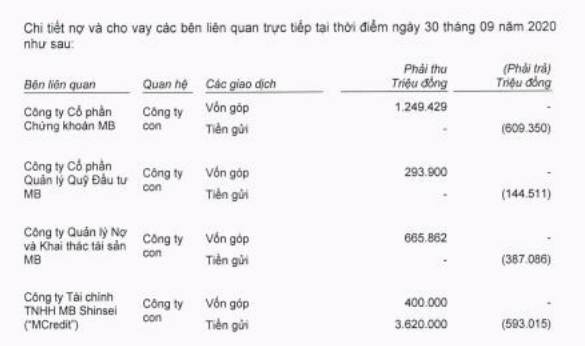

Tuy mới thành lập được 5 năm nhưng Mcredit đã phát triển nhanh chóng nhờ sự hỗ trợ về vốn, nhân sự và cả khách hàng từ ngân hàng mẹ MB.

Tính đến cuối tháng 9, MB đang ghi nhận khoản góp vốn 400 tỉ đồng tại công ty tài chính này, tương đương 50% vốn điều lệ. Trước đó, ngày 21/11/2016, MB kí kết Hợp đồng liên doanh và Hợp đồng chuyển nhượng 49% cổ phần tại Mcredit với đối tác Shinsei Bank; 1% vốn còn lại do Công ty TNHH đầu tư xây dựng và phát triển Xuân Thành sở hữu.

Số liệu từ báo cáo tài chính quí III cho thấy, ngoài khoản vốn góp, MB cũng đẩy mạnh hỗ trợ thanh khoản cho Mcredit thông qua khoản tiền gửi lên tới 3.620 tỉ đồng tại đây.

Các giao dịch giữa MB và Mcredit. (Nguồn: BCTC riêng lẻ quí III)

Mặc dù khá kín tiếng trên thị trường nhưng Công ty tài chính bưu điện (PTF) là công ty con nhận nhiều vốn nhất của SeABank với 1.260 tỉ đồng. PTF có vốn điều lệ 1.050 tỉ đồng do SeABank sở hữu 100% sau khi nhận chuyển nhượng toàn bộ vốn góp từ Tập đoàn VNPT vào năm 2018.

MSB cũng đang sở hữu 100% vốn tại FCCOM với số vốn thực góp hơn 697 tỉ đồng. Đây là công ty tài chính được MSB mua lại từ Tập đoàn dệt may Việt Nam từ năm 2015. Hiện nay, FCCOM có vốn điều lệ đăng kí là 500 tỉ đồng và qui mô nhân sự khoảng 1.000 người.

Trong báo cáo tài chính quí III, MSB không ghi nhận các khoản tiền gửi và cho vay đối với FCCOM, ngược lại ngân hàng nhận khoản tiền gửi gần 267 tỉ đồng từ công ty tài chính này.

Ngân hàng đẩy mạnh kế hoạch IPO và thoái vốn tại công ty tài chính

Trong năm 2020, một loạt ngân hàng đã có kế hoạch IPO (chào bán cổ phiếu lần đầu ra công chúng) và thoái vốn tại các công ty tài chính. Tuy nhiên, do ảnh hưởng bởi dịch bệnh, các kế hoạch này đến nay vẫn chưa được thực hiện.

Chia sẻ tại Đại hội đồng cổ đông thường niên 2020, ông Ngô Chí Dũng, Chủ tịch HĐQT VPBank cho biết, thời gian qua đã đàm phán với nhiều nhà đầu tư về việc bán một phần vốn FE Credit, và cũng đã có kết quả tích cực. Do ảnh hưởng của dịch bệnh nên quá trình đàm phán tạm thời bị gián đoạn song HĐQT tin rằng quá trình này sẽ tiếp diễn trong thời gian tới.

Về tỉ lệ bán, theo Chủ tịch VPBank, FE Credit là công ty tài chính - khác với các ngân hàng - nên có thể kêu gọi bán vốn tới 49%. Việc bán vốn nếu tỉ lệ cao như vậy sẽ giúp ngân hàng nhận được sự hợp tác về tài chính, công nghệ, kinh nghiệm quản trị điều hành... để cùng kinh doanh đem lại hiệu quả cao hơn, lại có nguồn vốn lớn để tăng qui mô, đẩy mạnh cho vay bán lẻ và SME - những mảng lõi của ngân hàng mẹ.

Tương tự FE Credit, HD Saison cũng đã lên kế hoạch IPO. Chia sẻ tại ĐHĐCĐ thường niên 2020, Phó chủ tịch thường trực HĐQT HDBank Nguyễn Thị Phương Thảo cho biết, ngân hàng đang xây dựng kế hoạch chuyển đổi Công ty Tài chính TNHH HD Saison sang mô hình cổ phần và có thể tiến tới IPO công ty tài chính tiêu dùng này.

Vào tháng 6, ông Đỗ Quang Hiển - Chủ tịch HĐQT Ngân hàng SHB cũng thông tin về việc thoái vốn tại Công ty tài chính SHB Finance cho nhà đầu tư chiến lược nước ngoài. Ông Đỗ Quang Hiển tin tưởng thương vụ sẽ thành công trong năm 2020 này, tuy nhiên đến thời điểm này câu chuyện bán vốn tại SHBFC của SHB vẫn chưa thực hiện được.

Tại ĐHĐCĐ của MSB năm 2020, lãnh đạo ngân hàng cho biết đã tìm được nhà đầu tư là Công ty TNHH Hyundai Card để chuyển nhượng 50% vốn cổ phần tại FCCOM với giá 42 triệu USD. Việc mua bán đã được kí kết từ cuối năm 2019 nhưng đến nay vẫn chưa được NHNN phê duyệt.