Theo Bản tin Hiệp hội Thép tháng 1/2023 nhận định, năm 2022 là một năm đầy thách thức đối với thị trường thép Việt Nam khi thị trường tiêu thụ nội địa giảm sút; giá cả nguyên liệu sản xuất thép diễn biến phức tạp, giá hàng hóa chuỗi giá trị thép đã tăng lên mức kỷ lục trong giai đoạn 2021-2022, với sự biến động chủ yếu do nhu cầu phục hồi sau Covid và giá năng lượng tăng, giá nguyên liệu sản xuất thép cuối quý I/2022 ghi nhận mức giá giao dịch cao nhất trong những năm gần đây; nhiều doanh nghiệp thép rơi vào tình trạng khó khăn, thua lỗ.

Trước bối cảnh đó, CTCP Tôn Đông Á (OTC: TonDongA) cũng công bố báo cáo tài chính năm 2022 với doanh thu sụt giảm 14% xuống mức 21.680 tỷ đồng và báo lỗ hơn 276 tỷ đồng. Không chỉ riêng kết quả kinh doanh sụt giảm, tài sản của công ty cũng đang đặt ra nhiều vấn đề khác cần quan tâm.

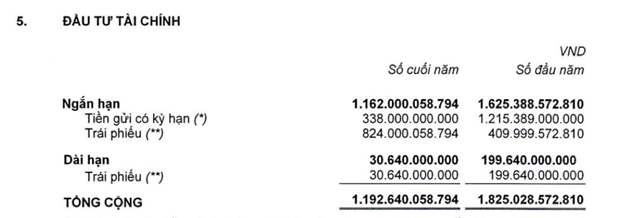

Tích cực đầu tư trái phiếu, giảm tiền gửi ngân hàng

Thời điểm đầu năm 2022, Tôn Đông Á ghi nhận gửi các ngân hàng thương mại tới 1.215 tỷ đồng với kỳ hạn gốc trên 3 tháng và dưới 12 tháng, đồng thời hưởng lãi suất dao động từ 6,3% tới 12%/năm. Bên cạnh đó, số tiền đầu tư tài chính vào trái phiếu chỉ ở mức gần 410 tỷ đồng.

Cho tới cuối năm 2022, công ty ghi nhận tiền gửi ngân hàng giảm sâu xuống mức 338 tỷ đồng, tương đương giảm 72% so với đầu kỳ.

Trong khi đó, số tiền đầu tư vào trái phiếu ngắn hạn lại bật tăng gấp đôi con số ghi nhận đầu năm lên mức 824 tỷ đồng. Ngoài ra, trái phiếu dài hạn ghi nhận giảm 169 tỷ đồng về mức 30 tỷ đồng tại ngày 31/12/2022.

Sự biến động các khoản đầu tư tài chính của Tôn Đông Á.

Theo thuyết minh trong báo cáo tài chính kiểm toán, đây là trái phiếu được phát hành bởi các ngân hàng thương mại và doanh nghiệp. Trong đó trái phiếu doanh nghiệp có tài sản đảm bảo và được cam kết mua lại bởi đại lý phân phối với lãi suất từ 6,15%/năm đến 13%/năm. Cùng với đó, nhóm công ty cho biết đã sử dụng một phần tiền gửi có kỳ hạn và trái phiếu nêu trên để bảo đảm cho các khoản vay ngân hàng.

Với các khoản phải thu, Tôn Đông Á ghi nhận phát sinh 832 tỷ đồng phải thu về cho vay ngắn hạn trong năm 2022.

Cụ thể, phải thu CTCP Mua bán nợ và Quản lý tài sản Việt Nam 435 tỷ đồng; CTCP Quản lý và Đầu tư Trường Giang 200 tỷ đồng và CTCP Đầu tư Vinatex – Tân Tạo 200 tỷ đồng. Lãi suất của các khoản vay ngắn hạn nêu trên là từ 7,5%/năm đến 18%/năm với kỳ hạn từ 3 đến 6 tháng.

Thuyết minh về khoản vay của CTCP Mua bán nợ và Quản lý tài sản Việt Nam và CTCP Quản lý và Đầu tư Trường Giang, Tôn Đông Á cho biết vào ngày 31/12/2022 các khoản vay này đã được thế chấp và đảm bảo bằng các tài sản của bên đi vay và cho tới ngày lập báo cáo tài chính hợp nhất năm, công ty đã thu hồi được toàn bộ các khoản vay trên.

Đối với khoản vay của CTCP Đầu tư Vinatex – Tân Tạo, công ty chia sẻ phía Đầu tư Vinatex – Tân Tạo đã thế chấp cổ phiếu của Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP (HoSE: KBC) đang lưu ký tại CTCP Chứng khoán MB.

Theo tìm hiểu của Người Đưa Tin, Đầu tư Vinatex – Tân Tạo được thành lập bởi sự góp vốn của 2 tập đoàn là Tập đoàn Dệt May Việt Nam (Vinatex) và Tập đoàn Tân Tạo; đồng thời là chủ đầu tư khu công nghiệp dệt may Nhơn Trạch (khu công nghiệp Vinatex – Tân Tạo) với diện tích 184ha, nằm ở thị trấn Hiệp Phước, huyện Nhơn Trạch, tỉnh Đồng Nai.

Chủ tịch của Đầu tư Vinatex – Tân Tạo là bà Đặng Nguyễn Quỳnh Anh, con gái của ông Đặng Thành Tâm, Chủ tịch HĐQT của Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP. Bà Quỳnh Anh cũng đồng thời là thành viên HĐQT của Kinh Bắc và đang nắm giữ hàng triệu cổ phiếu KBC.

Nhắc đến Tập đoàn Tân Tạo, Chủ tịch HĐQT của công ty này là bà Đặng Thị Hoàng Yến – em gái ruột của ông Đặng Thành Tâm, song cũng chính là cô ruột của bà Đặng Nguyễn Quỳnh Anh. Sau kiểm toán, công ty này vừa báo lỗ hơn 258 tỷ đồng.

Bên cạnh đó, công ty cũng bị kiểm toán thực hiện điều chỉnh hồi tố làm giảm lợi nhuận trước và sau thuế năm 2021 về mức âm lần lượt 340 tỷ đồng và 404 tỷ đồng. Cổ phiếu ITA của công ty đã bị đưa vào diện cảnh báo từ ngày 6/9/2022 và bị HoSE cắt margin trong quý I/2023.

Với việc lỗ 2 năm liên tiếp, cổ phiếu của Tân Tạo có nguy cơ bị HoSE hủy niêm yết bắt buộc vào đầu năm 2024 nếu lợi nhuận sau thuế kiểm toán năm nay tiếp tục là con số âm.

Diễn biến thị giá cổ phiếu KBC.

Đối với Phát triển Đô thị Kinh Bắc, tình hình cũng không khá khẩm hơn là mấy. Công ty vừa báo lỗ kỷ lục 482 tỷ đồng trong quý IV/2022, đây là mức lỗ quý nặng nhất của công ty kể từ khi niêm yết trên sàn tới nay.

Trên thị trường, giá cổ phiếu KBC đã giảm phân nửa so với vùng đỉnh đầu năm 2022, thậm chí còn xuống vùng đáy 2 năm vào giai đoạn tháng 11/2022. Khoảng 2 tháng gần đây thị giá KBC đã có diễn biến tích cực trở lại nhưng còn cách khá xa so với mức đỉnh lập vào tháng 4/2022 (41.285 đồng/cổ phiếu).

Trong bối cảnh thị trường cổ phiếu và trái phiếu còn nhiều biến động, các khoản đầu tư và cho vay của Tôn Đông Á đang đặt ra một dấu hỏi lớn về khả năng thu hồi cũng như sinh lời. Đặc biệt trong bối cảnh kết quả kinh doanh của công ty không mấy khả quan.

Vay nợ ngân hàng hơn 5.000 tỷ đồng

Ở chiều ngược lại, trong khi khoản đầu tư trái phiếu và cho vay của Tôn Đông Á còn nhiều băn khoăn về tính hiệu quả, doanh nghiệp cũng tích cực đi vay nợ ngân hàng.

Cụ thể, tính đến ngày 31/12/2022, Tôn Đông Á đang có khoản vay ngắn hạn tổng trị giá 5.228 tỷ đồng tại các ngân hàng, tăng 48% so với ghi nhận đầu kỳ. Trong năm, công ty phải chi ra hơn 248 tỷ đồng cho khoản mục chi phí lãi vay.

Chủ nợ lớn nhất của Tôn Đông Á là Ngân hàng TMCP Công thương Việt Nam chi nhánh Đông Sài Gòn (Viettinbank DSG) với 2.363 tỷ đồng, trong đó có khoản vay 25 tỷ đồng sẽ đến hạn thanh toán vào ngày 13/4/2023.

Xếp thứ hai là khoản vay 1.705 tỷ đồng tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) chi nhánh Tân Bình. Tiếp đó là các khoản vay tổng trị giá 914 tỷ đồng tại TMCP Ngoại thương Việt Nam chi nhánh Nam Bình Dương.

Và cuối cùng là khoản vay hơn 245 tỷ đồng tại Ngân hàng TNHH một thành viên HSBC. Tất cả các khoản vay trên đều được đảm bảo bằng hàng tồn kho, máy móc thiết bị, quyền sử dụng đất, tài sản gắn liền với đất và trái phiếu thuộc sở hữu của công ty.

Ngoài ra, Tôn Đông Á còn dư nợ 23,6 tỷ đồng do Thành viên HĐQT Lê Thị Phương Loan cho vay với lãi suất 7%/năm, dự kiến đáo hạn vào ngày 3/6/2023.

Như đã đề cập ở bài viết trước, năm 2022, Tôn Đông Á đã thực hiện IPO, thu về xấp xỉ 614 tỷ đồng từ nhà đầu tư trong nước và nhà đầu tư nước ngoài khi chào bán thành công 15,35 triệu cổ phiếu với mức giá khoảng 40.000 đồng/cổ phiếu.

Khoản tiền trên được công ty sử dụng để đầu tư mở rộng nhà máy thứ 3 nhằm mục đích sản xuất sản phẩm thép mạ dùng cho ngành xây dựng, sản xuất thiết bị gia dụng và xe hơi. Đồng thời, bổ sung vốn lưu động cho doanh nghiệp.

Nhưng với tình hình kinh doanh tụt dốc trong năm 2022, kế hoạch lên sàn HoSE kèm theo các yêu cầu về tính minh bạch về tài chính, quản trị doanh nghiệp... của Tôn Đông Á được nhận định tiếp tục lỡ hẹn nhà đầu tư.

Ngày 3/4, Tôn Đông Á đã nộp đơn lên HoSE xin rút hồ sơ đăng ký niêm yết lần đầu. Lý do xin rút hồ sơ mà Tôn Đông Á đưa ra là tình hình kinh tế vĩ mô trong và ngoài nước dẫn đến kết quả kinh doanh năm 2022 toàn ngành nói chung và công ty nói riêng không khả quan. Do đó, công ty chưa đáp ứng được các điều kiện niêm yết theo quy định tại điểm a và điểm c Khoản 1 Điều 109, Nghị định số 155.