Ngày 30/8 vừa qua, Ngân hàng TMCP Á Châu (ACB) chào bán thành công lô trái phiếu mã ACBH2224012 có kỳ hạn 2 năm. Khối lượng phát hành là 1.500 trái phiếu có mệnh giá 1 tỷ đồng/trái phiếu. Tổng lô trái phiếu này trị giá 1.500 tỷ đồng, ngày đáo hạn là 30/8/2024.

Trước đó, ngày 29/8, nhà băng này cũng phát hành thành công lô trái phiếu mã ACBH2223011 có kỳ hạn 1 năm. Khối lượng phát hành là 1.000 trái phiếu có giá 1 tỷ đồng/trái phiếu. Tổng lô trái phiếu này trị giá 1.000 tỷ đồng, ngày đáo hạn vào 29/8/2023.

Ngày 22/8, ngân hàng ACB chào bán thành công lô trái phiếu mã ACBH2223010 kỳ hạn 15 tháng. Khối lượng phát hành là 500 trái phiếu có giá 1 tỷ đồng/trái phiếu. Tổng lô trái phiếu này trị giá 500 tỷ đồng.

Trong hai ngày 2,3/8/2022, ngân hàng ACB cũng đã chào bán thành công 2 lô trái phiếu mã ACBH2223008 và ACBH2223009 cùng kỳ hạn 1 năm. Cả hai lô trái phiếu này đều có khối lượng 150 trái phiếu với mệnh giá 1 tỷ đồng/trái phiếu, giá trị mỗi lô trái phiếu là 150 tỷ đồng.

Như vậy, trong 1 tháng, dòng vốn 3.300 tỷ đồng đã ‘đổ’ về ngân hàng ACB thông qua kênh trái phiếu. Tuy nhiên, thông tin về lãi suất, mục đích phát hành,… đều không được ngân hàng công bố.

Lượng phát hành trái phiếu tại ngân hàng ACB từ đầu năm 2022 đến nay (nguồn: HNX)

Lượng phát hành trái phiếu tại ngân hàng ACB từ đầu năm 2022 đến nay (nguồn: HNX)

Đáng chú ý, lượng trái phiếu mà ngân hàng ACB phát hành thời gian gần đây đều có kỳ hạn không quá 2 năm. Điều này cho thấy, khả năng lớn nhà băng này đang thiếu hụt nguồn vốn trung, dài hạn tạm thời.

Chuyên gia tài chính – ngân hàng TS. Nguyễn Trí Hiếu từng cho biết, từ năm 2020 đến nay, việc áp dụng giãn,hoãn trả nợ hỗ trợ khách hàng bị ảnh hưởng bởi đại dịch theo Thông tư 01 và 03 của Ngân hàng Nhà nước (NHNN) đã khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng, nên một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp. Hơn nữa, nhu cầu về tăng vốn của các ngân hàng luôn thường trực, khi đa phần vốn chủ sở hữu còn mỏng, tín dụng tăng nhanh trước yêu cầu hồi phục kinh tế… sẽ làm ảnh hưởng đến tỷ lệ an toàn vốn (CAR), nên các ngân hàng phải gia cố tỷ lệ này khi đáp ứng tiêu chuẩn Basel II.

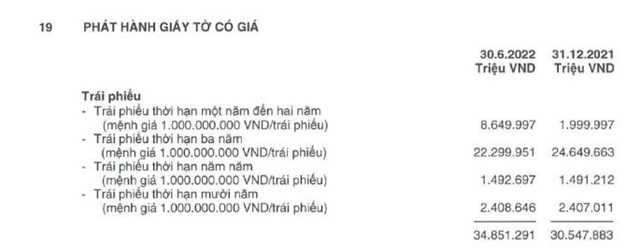

Theo báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2022, tính đến 30/6/2022, ngân hàng ACB đã có hơn 34.851 tỷ đồng trái phiếu đang lưu hành trên thị trường, tăng 14% so với đầu năm. Như vậy, chỉ sau 6 tháng, đã có thêm 4.303 tỷ đồng trái phiếu của ACB lưu hành.

Trong đó, trái phiếu có kỳ hạn từ 1 đến 2 năm ghi nhận gần 8.650 tỷ đồng, cao gấp 4,3 lần so với đầu năm; trái phiếu kỳ hạn 3 năm ghi nhận gần 22.300 tỷ đồng, giảm 10% so với đầu năm; trái phiếu kỳ hạn 5 năm hơn 1.492 tỷ đồng, xấp xỉ đầu năm và trái phiếu kỳ hạn 10 năm hơn 2.408 tỷ đồng cũng xấp xỉ đầu năm.

Báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2022 tại ngân hàng ACB

Báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2022 tại ngân hàng ACB

Về kết quả kinh doanh, 6 tháng đầu năm 2022, ngân hàng ACB đạt hơn 9.000 tỷ đồng lợi nhuận trước thuế, tăng 42% so với cùng kỳ và thực hiện 60% kế hoạch năm (15.000 tỷ đồng). Nợ xấu nội bảng của ACB tăng 7% so với đầu năm lên 2.998 tỷ đồng, chủ yếu do nợ có khả năng mất vốn (nợ nhóm 5) tăng gần 60%.

Trong báo cáo mới đây, Công ty Chứng khoán Vietcombank (VCBS) ước tính lợi nhuận trước thuế của ACB trong năm 2022 có thể đạt 18.272 tỷ đồng, tăng 52,3% so với năm trước.

Về nợ xấu, VCBS nhận định tỷ lệ nợ xấu của ACB năm 2022 sẽ được kiểm soát không quá 1%. Cụ thể các chuyên gia dự báo thời điểm cuối năm 2022 tỷ lệ nợ xấu là 0,8%. Dư nợ tái cơ cấu giảm từ 16.000 tỷ đồng xuống 13.000 tỷ đồng, do đó trong nửa đầu năm 2022 ACB chủ yếu ghi nhận hoàn nhập.

Các chuyên gia cũng cho rằng áp lực trích lập dự phòng năm 2022 sẽ rất nhẹ nhàng cho ACB do ngân hàng đã chủ động trích lập dự phòng mạnh mẽ trong năm 2021, nâng tỷ lệ bao nợ xấu lên mức cao trong hệ thống, Tỷ lệ bao phủ nợ xấu của ngân hàng được dự báo đạt 209%, duy trì như năm 2021.

Sở hữu trí tuệ

In bài viết