Ngày 12/8/2022, HDBank công bố tài liệu lấy ý kiến cổ đông bằng văn bản. Trong đó, một trong những nội dung quan trọng là sự tham gia của ngân hàng vào chương trình tái cơ cấu tổ chức tín dụng và phát hành trái phiếu tại nước ngoài theo chương trình Euro Medium Term Note (EMTN) với tổng giá trị phát hành dự kiến là 900 triệu USD.

Khác với đề xuất gần đây của Vietcombank và MBB đã trình tại Đại hội cổ đông và không có việc góp vốn vào các ngân hàng yếu kém, HDBank sẽ thực hiện góp vốn điều lệ không quá 9 nghìn tỷ đồng vào ngân hàng mục tiêu tại thời điểm chuyển giao bắt buộc.

HDBank cũng sẽ tiếp tục thực hiện việc góp vốn phù hợp với lộ trình của phương án nhận chuyển giao bắt buộc đã được phê duyệt. Như vậy, HDBank đang cho thấy định hướng khá rõ ràng trong việc tham gia vào chương trình tái cơ cấu tổ chức tín dụng của NHNN.

Bên cạnh đó, ngân hàng cũng đã đề xuất phát hành EMTN với tổng giá trị 900 triệu USD (kỳ hạn 3 đến 10 năm) trong giai đoạn 2022 - 2024. Trái phiếu dự kiến sẽ được phát hành cho các nhà đầu tư quốc tế và niêm yết trên SGX.

Việc thoái vốn tại FCCOM của MSB có thể mất nhiều thời gian hơn dự kiến

Theo báo cáo cập nhật về Ngân hàng TMCP Hàng Hải Việt Nam (MSB), Bộ phận phân tích Chứng khoán SSI (SSI Research) ước tính lợi nhuận trước thuế năm 2022 của nhà băng này có thể đạt 6.300 tỷ đồng, tăng 23% so với cùng kỳ.

Tuy nhiên, công ty chứng khoán đã loại trừ 1.800 tỷ đồng lợi nhuận từ việc thoái vốn tại FCCOM ra khỏi mô hình định giá do phần lo ngại về tiến độ đàm phán và quy trình phê duyệt có thể mất nhiều thời gian hơn dự kiến.

Vào tháng 5/2022, ngân hàng MSB và các nhà đầu tư tiềm năng khác đã hoàn tất quá trình thẩm định về việc thoái vốn 100% của MSB tại FCCOM, nhưng có một số điều kiện cần được đàm phán như danh mục cho vay, đội ngũ nhân viên, phê duyệt hồ sơ pháp lý từ Ngân hàng Nhà nước (NHNN) và các điều khoản thanh toán. Ban lãnh đạo nhận định khá kiên quyết rằng giao dịch này sẽ đóng góp khoảng 1.800-2.000 tỷ đồng vào lợi nhuận.

Các chỉ tiêu chính trên báo cáo kết quả kinh doanh của MSB. (Nguồn: MSB, SSI Research).

Các chỉ tiêu chính trên báo cáo kết quả kinh doanh của MSB. (Nguồn: MSB, SSI Research).

Mặc dù chất lượng tín dụng của MSB được cải thiện đáng kể trong quý II, nhóm chuyên gia vẫn lo ngại về tỷ trọng cho vay lĩnh vực xây dựng và bất động sản vẫn còn ở mức cao, cũng như khả năng thanh toán các khoản vay của các doanh nghiệp vừa và nhỏ sau khi thông tư 14 hết hiệu lực. Do đó, tỷ lệ nợ xấu có khả năng tăng lên trong nửa cuối năm 2022

Ngân hàng tiếp tục cảnh báo lừa đảo qua tin nhắn SMS

Trong các ngày gần đây, khách hàng của nhiều ngân hàng nhận được cảnh báo hình thức lừa đảo qua tin nhắn điện thoại.

Cụ thể, ngân hàng Tiên Phong (TPBank) phát đi thông báo các thủ đoạn mạo danh mạo danh đầu số SMS hoặc các trang thông tin, mạng xã hội của ngân hàng để gửi link lạ hoặc đưa ra các thông tin ưu đãi, khuyến mại không chính xác. Với hình thức này, đối tượng mạo danh đầu số SMS ngân hàng, giả mạo Website, giả mạo các trang mạng xã hội Facebook, Zalo, Tiktok của TPBank (sử dụng ảnh chụp có yếu tố xác thực, không phải xác thực chính thống của mạng xã hội gây nhầm lẫn cho khách hàng) để đăng các thông tin ưu đãi, khuyến mại không chính xác.

Từ đó, ngân hàng TPBank đề nghị khách hàng cảnh giác với các tin nhắn lạ và xác nhận lại với các kênh chính thống của ngân hàng trước khi thao tác giao dịch. Đồng thời không chia sẻ thông tin cá nhân, mã bảo mật cho đối tượng cho người lạ, kể cả người tự xưng là công an, cơ quan điều tra, nhân viên ngân hàng.

Ngoài ra, ngân hàng này cũng khuyến cáo sử dụng yếu tố bảo mật hai lớp trên ứng dụng ngân hàng điện thoại của TPBank (TPBank Mobile), chuyển đổi sử dụng xác thực giao dịch tài chính qua các ứng dụng thay vì qua tin nhắn điện thoại SMS.

Tin ngân hàng Kỹ thương Việt Nam (Techcombank) cũng ra thông báo với nội dung tương tự. Sau khi phát hiện khách hàng nhận được tin nhắn kèm link mạo danh. Ngân hàng đã phối hợp cùng đơn vị thẩm quyền để có phương án xử lý. Theo đó, link giả mạo trong tin nhắn không còn truy cập được.

Ngân hàng VPBank cũng khuyến cáo khách hàng "tuyệt đối không click các đường link, tên miền lạ, không cung cấp mã OTP, mã xác nhận cho bất kỳ ai, kể cả nhân viên ngân hàng". Đồng thời phía ngân hàng đang khẩn trương làm việc với đơn vị cung cấp dịch vụ viễn thông và các cơ quan chức năng để ngăn chặn hành vi giả mạo.

Dự báo ACB lãi trước thuế hơn 18.000 tỷ đồng trong năm 2022, gấp rưỡi so với năm trước

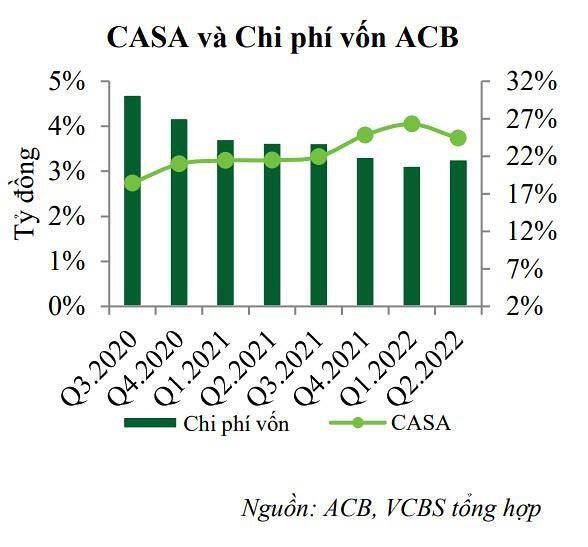

Tin ngân hàng đáng quan tâm tuần qua là dự báo về lợi nhuận của ACB. Cụ thể, trong báo cáo mới đây, Công ty Chứng khoán Vietcombank (VCBS) ước tính lợi nhuận trước thuế của Ngân hàng TMCP Á Châu (ACB) trong năm 2022 có thể đạt 18.272 tỷ đồng, tăng 52,3% so với năm trước.

Theo các chuyên gia, tăng cường công nghệ trong vận hành sẽ giúp kiểm soát chi phí tốt hơn trong năm 2022, giúp tăng trưởng lợi nhuận trước thuế. Hết quý II/2022, ACB có 5 triệu khách hàng, tăng 15% so với đầu năm, trong đó sự gia tăng chủ yếu đến từ nền tảng công nghệ, giúp chi phí vận hành của ACB giảm đáng kể, từ 42% vào cuối năm 2021 xuống 33% vào cuối quý II/2022.

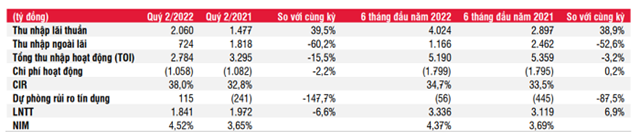

ACB là một trong số ít ngân hàng chứng kiến sự tăng trưởng tỷ lệ thu nhập lãi thuần NIM dưa vào chi phí vốn giảm nửa đầu năm 2022.

Lãnh đạo ngân hàng cho biết ACB đã triển khai linh động việc huy động giữa CASA và trái phiếu có kỳ hạn trên 6 tháng, giúp tỉ lệ sinh lời của tài sản sinh lời tăng trưởng mạnh. NIM của ngân hàng được dự báo đạt mức 4,2% và chi phí vốn đạt 3,39%.

Bên cạnh đó, chuyên gia kỳ vọng tỷ lệ CASA của ACB sẽ tiếp tục tăng và đạt khoảng 27% cuối năm 2022, đây là tỷ lệ cao trong hệ thống, giúp chi phí vốn tiếp tục giảm.

Ông lớn ngân hàng lại miệt mài rao bán tài sản để thu hồi nợ xấu

Tin ngân hàng tiếp theo gây chú ý tuần qua là sự kiện loạt ông lớn siết nợ để thu hồi nợ xấu. Điển hình tại Vietcombank (HoSE: VCB) chi nhánh TP HCM cũng có thông báo lựa chọn tổ chức đấu giá quyền thu hồi khoản nợ có tài sản đảm bảo của CTCP Beton 6 (Beton 6, UPCoM: BT6). Tính đến hết ngày 31/7, tổng dư nợ của Beton 6 tại ngân hàng là 103,3 tỷ đồng. Trong đó, nợ gốc 63,7 tỷ đồng, nợ lãi trong hạn 27,3 tỷ đồng, nợ lãi quá hạn 12,2 tỷ đồng.

Tài sản đảm bảo gồm quyền tài sản là các khoản phải thu của Beton 6, máy móc thiết bị thuộc sở hữu của doanh nghiệp theo Hợp đồng thế chấp quyền tài sản được ký kết giữa Vietcombank chi nhánh TP HCM với doanh nghiệp này.

Giá khởi điểm đấu giá cho khoản nợ trên được ngân hàng đưa ra là 63,7 tỷ đồng, tương đương với tổng nợ gốc mà Vietcombank đã giải ngân cho Beton 6.

Ngân hàng BIDV (HoSE: BID) cũng thông báo về việc lựa chọn tổ chức đấu giá khoản nợ của CTCP Lan Thái tại BIDV Thái Nguyên. Giá trị khoản nợ tính đến hết ngày 10/7 là 37,5 tỷ đồng, trong đó dư nợ gốc là 19,4 tỷ đồng, còn lại là lãi và lãi phạt.

Khoản nợ được thế chấp bằng hai tài sản, trong đó tài sản thứ nhất là tài sản gắn liền với đất, hệ thống máy móc thiết bị, hệ thống điện phục vụ sản xuất của nhà máy gạch Lan Thái có địa chỉ tại thôn Lân Hát, xã Bắc Quỳnh, huyện Bắc Sơn, tỉnh Lạng Sơn. Tổng diện tích khu đất là 18.055 m2. Ngoài ra tài sản đảm bảo còn là quyền sử dụng đất lô đất có diện tích 200 m2 tại tổ 5, phường Túc Duyên, thành phố Thái Nguyên, tỉnh Thái Nguyên.

Giá khởi điểm đấu giá ngân hàng đưa ra cho toàn bộ tài sản trên là 19,4 tỷ đồng, tương đương với toàn bộ dư nợ gốc.

Ngoài ra, VietinBank (HoSE: CTG) chi nhánh 10 TP HCM cũng có thông báo về việc tiến hành xử lý bán hai khoản nợ có tài sản bảo đảm để thu hồi nợ của Công ty TNHH Xây dựng - Sản xuất - Thương mại xuất nhập khẩu Tân Âu Cơ (Công ty Tân Âu Cơ) và Công ty TNHH Xây dựng Thương mại Dịch vụ Phương Nam Nhi (Công ty Phương Nam Nhi).

Tính đến ngày 14/8, tổng dư nợ của Công ty Tân Âu Cơ tại VietinBank là hơn 121 tỷ đồng, trong đó nợ gốc 29,5 tỷ đồng, nợ lãi và lãi phạt là 91,5 tỷ đồng. (HoSE: CTG) chi nhánh 10 TP HCM vừa có thông báo về việc tiến hành xử lý bán hai khoản nợ có tài sản bảo đảm để thu hồi nợ của Công ty TNHH Xây dựng - Sản xuất - Thương mại xuất nhập khẩu Tân Âu Cơ (Công ty Tân Âu Cơ) và Công ty TNHH Xây dựng Thương mại Dịch vụ Phương Nam Nhi (Công ty Phương Nam Nhi).

Tính đến ngày 14/8, tổng dư nợ của Công ty Tân Âu Cơ tại VietinBank là hơn 121 tỷ đồng, trong đó nợ gốc 29,5 tỷ đồng, nợ lãi và lãi phạt là 91,5 tỷ đồng. Giá khởi điểm bán khoản nợ là 50,5 tỷ đồng, bằng 40% tổng dư nợ của doanh nghiệp tại ngân hàng.

Khoản nợ thứ hai VietinBank rao bán là của Công ty Phương Nam Nhi. Tổng dư nợ của doanh nghiệp này tính đến hết ngày 14/8 là 89,2 tỷ đồng. Trong đó, nợ gốc là 24,7 tỷ đồng, nợ lãi và lãi phạt là hơn 64,5 tỷ đồng. Giá khởi điểm bán khoản nợ là 50,6 tỷ đồng, tương đương với 55% tổng dư nợ của doanh nghiệp tại VietinBank.

Sở hữu trí tuệ

In bài viết