Siết mạnh tín dụng BĐS trong bối cảnh áp lực trả nợ doanh nghiệp đang tăng lên

Ngay từ đầu năm nay, Ngân hàng Nhà nước (NHNN) đã liên tục yêu cầu các ngân hàng siết hoạt động cho vay liên quan lĩnh vực bất động sản. Mới đây nhất, NHNN có công văn yêu cầu các nhà băng tăng cường kiểm soát tốc độ tăng trưởng tín dụng đúng chỉ tiêu được giao; kiểm soát chặt chẽ tốc độ tăng dư nợ tín dụng và chất lượng tín dụng đối với những lĩnh vực tiềm ẩn rủi ro hoặc chịu ảnh hưởng của dịch covid – 19. Các ngân hàng sẽ phải tăng cường kiểm soát các khoản cấp tín dụng đối với khách hàng vay vốn để tham gia đấu giá đất.

Những năm gần đây, tăng trưởng cho vay bất động sản cũng dần hạ nhiệt, từ mức trên 26% trong năm 2018, giảm còn 12% trong năm 2020 và duy trì ở mức này trong năm 2021. Khoảng cuối tháng 3, đầu tháng 4 năm nay, một số ngân hàng như Techcombank, Sacombank đã thông báo tạm dừng giải ngân cho vay BĐS.

Sau khi NHNN có động thái “siết” tín dụng vào bất động sản, hàng loạt doanh nghiệp địa ốc chuyển sang huy động vốn thông qua phát hành trái phiếu. Trong đó, đáng lo ngại nhất là những lô trái phiếu “nhiều không”, bao gồm không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, không đánh giá tín nhiệm đang được nhiều doanh nghiệp sử dụng để huy động vốn.

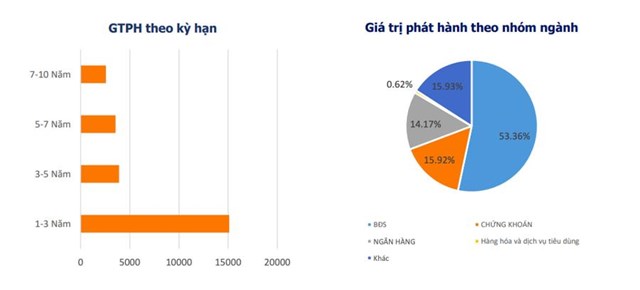

Theo thống kê của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong 2 tháng đầu năm 2022 tổng giá trị trái phiếu phát hành ra công chúng đạt 22.185 tỷ đồng, tăng 31% so với cùng kỳ, tổng giá trị phát hành trái phiếu riêng lẻ cũng tăng 51% so với cùng kỳ năm trước. Trong đó, nhóm bất động sản dẫn đầu về giá trị phát hành với tổng khối lượng phát hành đạt 15.520 tỷ đồng, chiếm 56,04%.

Nhóm doanh nghiệp bất động sản dẫn đầu lượng phát hành trong 2 tháng đầu năm 2022. (Nguồn: VBMA).

Nhóm doanh nghiệp bất động sản dẫn đầu lượng phát hành trong 2 tháng đầu năm 2022. (Nguồn: VBMA).

Còn theo Báo cáo “Thị trường trái phiếu DN” do Công ty CP Chứng khoán SSI công bố, năm 2021, các DN BĐS phát hành lên đến 318.200 tỉ đồng, chiếm 44% tổng lượng trái phiếu do DN phát hành và tăng 66,3% so với năm 2020.

Tuy nhiên, trước tình trạng TPDN phát triển quá “nóng”, đặc biệt là sau vụ việc UBCKNN quyết định huỷ 9 lô trái phiếu đã phát hành từ giữa năm 2021 đến nay của nhóm doanh nghiệp liên quan đến Tập đoàn Tân Hoàng Minh vì che giấu thông tin, công bố thông tin không đúng, Bộ Tài chính đã yêu cầu cơ quan quản lý tăng cường giám sát, quản lý việc phát hành trái phiếu DN.

Chính vì vậy, theo tổ chức xếp hạng tín nhiệm FiinRatings (Fiingroup), các công ty sẽ không còn dễ dàng huy động vốn thông qua phát hành trái phiếu dù áp lực trả nợ trái phiếu đến hạn trong 2 - 3 năm tới đây khá lớn. Quy mô dư nợ trái phiếu doanh nghiệp của ngành bất động sản khoảng 189.000 tỷ đồng vào cuối năm 2021 và số liệu của FiinGroup chỉ ra rằng 73% giá trị này sẽ có điểm rơi đáo hạn vào 3 năm tới đây (2022 - 2024).

FiinGroup đánh giá, “điều này không chỉ tạo áp lực trả nợ lớn hơn của các doanh nghiệp bất động sản trong bối cảnh dần hồi phục sau Covid-19, những thay đổi pháp lý và những sự kiện gần đây mà theo chúng tôi còn tác động đến rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, chính là các định chế tài chính như công ty chứng khoán và ngân hàng”.

Doanh nghiệp bất động sản đối diện với áp lực trả nợ trái phiếu đến hạn trong 2 - 3 năm tới.

Doanh nghiệp bất động sản đối diện với áp lực trả nợ trái phiếu đến hạn trong 2 - 3 năm tới.

Ngoài ra theo đơn vị này, áp lực trả nợ này có thể tác động đến rủi ro của thị trường cổ phiếu do cổ phiếu được cầm cố để làm đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp hoặc có vấn đề như các cơ quan quản lý đã chỉ ra.

Mặt khác, khi dòng vốn từ ngân hàng gặp khó, và việc huy động vốn qua trái phiếu doanh nghiệp cũng không còn dễ dàng, dòng tiền chảy vào lĩnh vực BĐS đang đứng trước nguy cơ tiếp tục bị thu hẹp. Điều này khiến thị trường bất động sản đối diện với nhiều khó khăn, thách thức mới.

Ảnh hưởng đến tiến độ dự án và nguồn cung trên thị trường

Theo báo cáo mới đây của CTCP Chứng khoán Rồng Việt (VDSC), việc thắt chặt các khoản cho vay và phát hành trái phiếu có thể ảnh hưởng đến tốc độ hồi phục nguồn cung trong năm 2022, qua việc làm chậm lại các dự án sắp triển khai. Các chủ đầu tư phụ thuộc nhiều vào vốn vay mà chưa có dự án gối đầu tạo dòng tiền ổn định có thể gặp thách thức.

VDSC cho rằng, với các nhà phát triển bất động sản, họ vẫn thận trọng với tình hình hiện tại từ đà tăng giá của chi phí đầu vào trong quá trình xây dựng như thép và việc thắt chặt đối với các khoản vay bất động sản, phát hành trái phiếu.

Thực tế, việc dòng vốn bị thu hẹp có sẽ khiến tiến độ các dự án đang và sắp triển khai có nguy cơ chậm lại là điều dễ nhận thấy. Ví dụ, với 9 lô trái phiếu bị huỷ của Tập đoàn Tân Hoàng Minh, trong 8 lô trái phiếu đã được công bố thông tin, có một lô không nêu cụ thể mục đích huy động vốn. Các lô còn lại đều được giải thích dùng thực hiện các dự bán bất động sản của Tân Hoàng Minh ở Hà Nội và Phú Quốc. Theo đó, có tổng 5 lô trái phiếu tổng giá trị 2.200 tỷ đồng được đổ về dự án Hoàng Hải Complex, một lô dùng để phát triển dự án Đại Cồ Việt và một lô khác để đầu tư vào Khu đô thị mới Việt Hưng.

Hiện tại, 3 dự án này đều trong tình trạng đang triển khai hoặc chờ dòng vốn để triển khai, tái khởi động. Tuy nhiên, với động thái huỷ bỏ 9 đợt phát hành trái phiếu nói trên, Tân Hoàng Minh sẽ phải thu hồi trái phiếu đã phát hành và hoàn trả tiền cho khách hàng. Vậy, doanh nghiệp sẽ phải xoay sở tiền đâu để bù vào khoản này và tiếp tục ktriển khai dự án? Tiền đâu trả lại cho các nhà đầu tư mua trái phiếu đã bị huỷ?

Phối cảnh dự án Hoàng Hải Complex Phú Quốc của Tập đoàn Tân Hoàng Minh.

Phối cảnh dự án Hoàng Hải Complex Phú Quốc của Tập đoàn Tân Hoàng Minh.

Mới đây nhất, Tân Hoàng minh cho biết, công ty đang tích cực tìm kiếm các đối tác để kịp thời bán tài sản được phép và thu xếp nguồn tài chính nhằm sớm hoàn trả tiền cho khách hàng. Trong khi đó, phần lớn các dự án của doanh nghiệp đầu tư tại Hà Nội đang thuộc diện thanh tra, kiểm tra của cơ quan chức năng.

Vì vậy, để có thể thực hiện 3 dự án trên đúng tiến độ có vẻ như trở thành một nhiệm vụ “bất khả thi” đối với Tân Hoàng Minh.

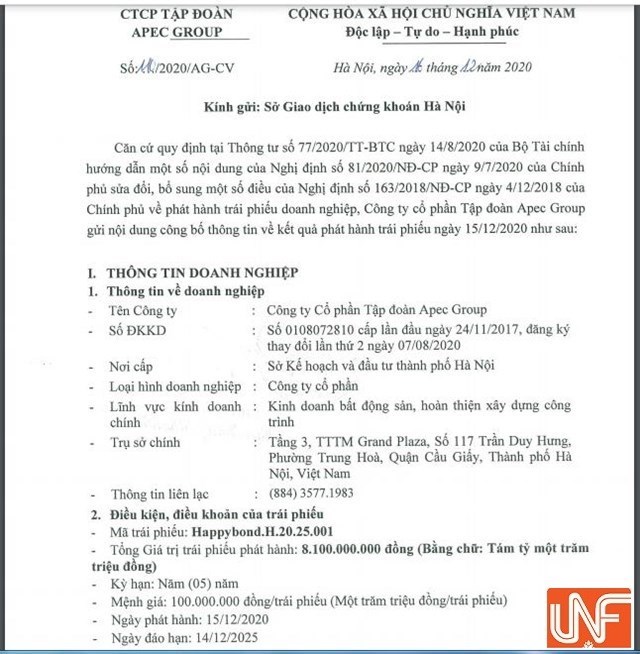

Tương tự, trước đó một số doanh nghiệp cũng đã bị xử phạt, yêu cầu thu hồi một số lô trái phiếu phát hành không đúng quy định. Điển hình ngày 6/12/2021, UBCKNN cũng đã ra quyết định xử phạt 600 triệu đồng đối với Công ty Cổ phần Tập đoàn Apec Group và buộc thu hồi chứng khoán đã chào bán về hành vi chào bán trái phiếu qua phương tiện thông tin đại chúng, không đăng ký.

Cụ thể, Apec Group đã phát hành ra lô trái phiếu Happybond.H.20.25.001 với trị giá 8,1 tỉ đồng trong năm 2020 và 16 lô trái phiếu khác trong đó có lô trái phiếu Abond.AG.H.21.24.001 với tổng giá trị 499,7 tỷ đồng trong khoảng thời gian từ 18/1 - 6/8/2021 thông qua phương tiện thông tin đại chúng và cho các nhà đầu tư không xác định nhưng không nộp hồ sơ đăng ký với UBCKNN theo quy định.

Trong đó, lô trái phiếu Happybond.H.20.25.001 trong năm 2020 từng gây nhiều chú ý khi doanh nghiệp công bố phát hành với lãi suất lên đến 18%/năm với tổng giá trị huy động dự kiến 3.000 tỷ đồng. Mục đích nhằm tăng quy mô vốn hoạt động, đa dạng hóa nguồn vốn nhằm phục vụ cho việc tăng trưởng kinh doanh bền vững của Tập đoàn trong thời gian sắp tới.

Thời điểm đó, Apec Group có nhiều dự án đang triển khai và cần bổ sung nguồn vốn lưu động như Apec Aqua Park Bắc Giang, Apec Golden Valley Mường Lò, Apec Mandala Grand Hòa Bình, Apec Royal Park Huế, Apec Mandala Wyndham Mũi Né...

Tuy nhiên, kế hoạch huy động 3.000 tỷ của Apec Group không thành công, lô trái phiếu Happybond.H.20.25.001 dù có lãi suất 18%/năm, mức cao bậc nhất thị trường nhưng chỉ huy động được vỏn vẹn 8,1 tỷ đồng. Phát hành không thành công, nguồn vốn từ trái phiếu để bổ sung, tài trợ cho các dự án của Apec Goup như dự kiến cũng bị chậm lại.

Gói trái phiếu Happybond.H.20.25.001 chỉ huy động được 8,1 tỷ đồng.

Gói trái phiếu Happybond.H.20.25.001 chỉ huy động được 8,1 tỷ đồng.

Đó chỉ là một số trường hợp điển hình về các lô trái phiếu phát hành không thành công, đã phát hành ra thị trường nhưng bị thu hồi sẽ khiến những dự án đang “đợi vốn” không triển khai được đúng kế hoạch.

Đặc biệt trong bối cảnh nguồn tín dụng từ ngân hàng và việc phát hành TPDN bị siết chặt, các công ty sẽ không còn dễ dàng vay vốn trong dân thông qua phát hành trái phiếu, việc gọi vốn để đầu tư cho các dự án càng trở nên khó khăn. Dòng tiền đổ vào bất động sản gặp khó, tiến độ các dự án bị chậm lại, ảnh hưởng đến nguồn cung tương lai là điều tất yếu.

Thị trường sẽ “hạ nhiệt”?

Theo các chuyên gia, siết tín dụng bất động sản có mặt tích cực là góp phần kiểm soát lượng cung tiền trên thị trường một cách thận trọng hơn trước. Đồng thời, cũng giúp hạ nhiệt đà tăng giá nhà đất vốn đã quá cao thời gian qua. Với các nhà đầu tư mua bất động sản bằng tiền nhàn rỗi, hoặc doanh nghiệp có khả năng bán hàng tốt sẽ ít bị tác động khi ngân hàng siết hoặc khóa van tín dụng.

Tuy nhiên, việc siết tín dụng bất động sản chắc chắn sẽ tác động tiêu cực đến nhóm nhà đầu tư dùng đòn bẩy tài chính, giới đầu cơ nhà đất. Thậm chí, việc giới hạn cho vay đầu tư bất động sản có thể gây khó khăn cho các chủ đầu tư có lượng hàng tồn kho lớn nhưng tốc độ bán hàng chậm.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TPHCM cho rằng, khi nguồn vốn bị siết lại, doanh nghiệp bất động sản không thể đầu tư tràn lan, dùng vốn không có trọng tâm như trước nữa mà phải tập trung vào các dự án khả thi nhất, đưa sản phẩm ra thị trường nhanh nhất để có thể huy động vốn từ khách hàng.

Thị trường bất động sản được đánh giá là sẽ "hạ nhiệt" trong thời gian tới.

Thị trường bất động sản được đánh giá là sẽ "hạ nhiệt" trong thời gian tới.

Theo ông Châu, thị trường chắc chắn sẽ hạ nhiệt dù khó trở về mức như năm 2012-2013. Với quy định mới của NHNN, Bộ Tài chính, nhiều doanh nghiệp bất động sản không huy động được nguồn vốn mới, nhiều dự án và nhiều người ôm bất động sản sẽ buộc phải bán để trả nợ.

Mặt khác, việc việc siết tín dụng bất động sản sẽ tác động đến hành vi vay vốn mua đất để đầu cơ, phân lô bán nền, gom đất nông nghiệp mua bán lướt sóng, vì vậy thị trường sẽ ổn định và lành mạnh hơn. Khi việc siết tín dụng được tiến hành chặt hơn, những nhà đầu tư đất nền bắt buộc phải sử dụng tiền nhàn rỗi hoặc vốn vay tỉ trọng nhỏ và đầu tư trong trung - dài hạn (3-10 năm), hạn chế mua bán lướt sóng và đẩy giá liên tục như thời gian qua.

Nhìn chung, việc siết tín dụng bất động sản sẽ khiến thị trường bất động sản sẽ phải đối mặt với không ít khó khăn, thách thức do sự lệ thuộc vào vốn vay của ngành này vẫn còn khá lớn. Tuy nhiên, về lâu dài sẽ giúp thị trường phát triển ổn định, lành mạnh. Dù vậy, đối với khó khăn trước mắt, các chuyên gia khuyến cáo các doanh nghiệp, nhà đầu tư phải tính toán lại phương án dòng tiền và giảm bớt hàng tồn để tránh rủi ro trong bối cảnh thanh khoản thị trường có thể sụt giảm.

Sở hữu trí tuệ

In bài viết