Ảnh minh hoạ

Ảnh minh hoạ

Từng là cổ phiếu blue-chip được yêu thích bậc nhất thị trường bởi cả nhà đầu tư trong nước lẫn nước ngoài nhưng vài năm trở lại đây, giới đầu tư lại tỏ ra khá ngán ngẩm với 2 cổ phiếu trụ cột ngành hàng tiêu dùng nhanh (FMCG) là VNM của Công ty Sữa Việt Nam (Vinamilk) và SAB của Tổng công ty Bia – Rượu – Nước giải khát Việt Nam (Sabeco).

Ngoài việc 2 doanh nghiệp này đều thuộc ngành hàng FMCG thì đây cũng là 2 “ông vua” thị phần ngành sữa và bia tại Việt Nam. Và cả 2 đều nhận được sự quan tâm đặc biệt của tỷ phú Thái Lan Charoen Sirivadhanabhakdi khi hệ sinh thái của vị doanh nhân này sở hữu tới hơn 53% cổ phần Sabeco và hơn 20% cổ phần Vinamilk.

Sự bế tắc trong tăng trưởng doanh thu và lợi nhuận là nguyên nhân quan trọng nhất khiến giá cổ phiếu VNM và SAB không giữ được vị thế từng có. Liệu năm 2024, các cổ phiếu này có “rộng cửa” trở lại?

Sữa ngọt?

Sẽ là không bất ngờ nếu như các công ty chứng khoán khoán khuyến nghị “Mua” hoặc “Khả quan” đối với cổ phiếu VNM ở thời điểm hiện tại. Nhưng để lựa chọn VNM trở thành cổ phiếu tâm điểm đầu tư cho cả năm 2024 thì đây thực sự là quyết định có phần dũng cảm và đáng để nhà đầu tư suy ngẫm. Công ty chứng khoán làm điều này là SSI.

Cụ thể, trong báo cáo chiến lược năm 2024 với thông điệp “Chờ vượt Vũ môn”, SSI đã đưa ra danh sách 18 cổ phiếu khuyến nghị cho năm nay, trong đó, VNM chỉ xếp sau FMC về tiềm năng tăng giá. Theo đó, thị giá VNM được dự báo sẽ tăng 22,4% sau một năm.

SSI tóm gọn lại luận điểm đầu tư VNM ở 4 điểm: (1) Doanh thu và lợi nhuận dự kiến có tăng trưởng trong năm 2024 sau thời gian dài không tăng trưởng (2) Định giá rẻ tương đối so với định giá trong quá khứ và các doanh nghiệp cùng ngành khác (3) Bảng cân đối kế toán lành mạnh (4) Yếu tố thúc đẩy tăng trưởng dài hạn có thể đến từ thị trường mới và hoạt động kinh doanh mới, như thịt bò.

Đi sâu hơn vào yếu tố kết quả kinh doanh, SSI dự báo năm 2024, Vinamilk sẽ đạt tăng trưởng doanh thu thuần 5,6% so với năm 2023. Đặc biệt, tăng trưởng lợi nhuận ròng kỳ vọng đạt 12,1% lên 10.109 tỷ đồng, gần về mức lợi nhuận năm 2021, chủ yếu nhờ biên lợi nhuận gộp cải thiện.

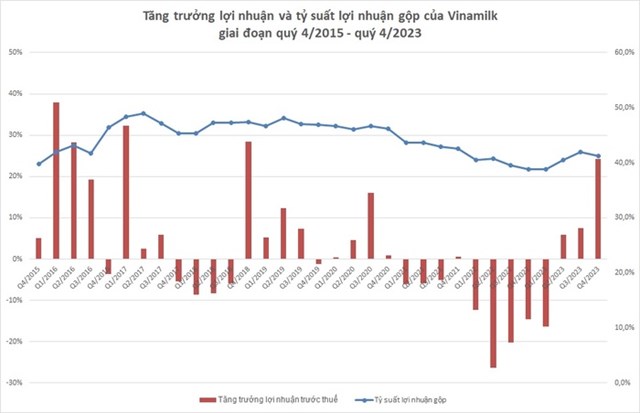

Thống kê của VietnamFinance cho thấy, suốt 9 quý từ quý I/2021 đến quý I/2023, có tới 8 quý Vinamilk ghi nhận lợi nhuận trước thuế suy giảm so với cùng kỳ năm trước đó, trong đó 5 quý liên tiếp từ quý I/2022 đến quý I/2023, mức suy giảm lợi nhuận đều lên đến hai chữ số, dao động trong khoảng 12-26%. Riêng quý IV/2021, lợi nhuận tăng trưởng dương nhưng mức tăng cũng chỉ vỏn vẹn 1%. Đi liền với xu hướng suy giảm lợi nhuận, biên lợi nhuận gộp của Vinamilk cũng duy trì xu hướng đi xuống.

Tuy nhiên, trong 3 quý gần nhất, lợi nhuận của Vinamilk đã quay lại xu hướng tăng. Mức tăng lần lượt là 6% trong quý II/2023, 8% trong quý III/2023 và 24% trong quý IV/2023. Tất nhiên, sự gia tăng này có một phần đến từ nền so sánh thấp cùng kỳ năm trước đó nhưng trên thực tế, biên lợi nhuận gộp của Vinamilk đã phá vỡ xu hướng giảm và cải thiện khá rõ trong 3 quý gần đây.

Khá tương đồng với SSI, Công ty Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) cũng đưa ra mức giá mục tiêu khoảng 80.000 - 85.000 đồng cho mỗi cổ phiếu VNM. Ngoài việc dự báo lợi nhuận sau thuế của Vinamilk sẽ đạt 9.928 tỷ đồng trong năm nay, tăng trưởng khoảng 10% so với năm ngoái, BSC cũng nhấn mạnh đến định giá hợp lý của VNM ở thời điểm hiện tại (P/E dự kiến cuối năm 2024 ở mức 16 lần, thấp hơn trung vị 5 năm là 18,5 lần).

Một điểm đáng chú ý khác được BSC đề cập đến, mang tính “thiên thời”, đó là tỷ suất cổ tức của VNM ở mức ổn định khoảng 6,5%/năm. Nói “thiên thời” là bởi tỷ suất này vốn không hấp dẫn ở nhiều thời điểm trong quá khứ nhưng trong bối cảnh lãi suất tiền gửi ngân hàng xuống mức thấp kỷ lục như hiện nay (đại đa số ngân hàng ở mức dưới 5,5%/năm đối với kỳ hạn 1 năm, các kỳ hạn ngắn hơn còn thấp hơn đáng kể) thì tỷ suất cổ tức tiền mặt 6,5%/năm lại trở nên rất hấp dẫn.

Những yếu tố trên cho thấy, 2024 hứa hẹn là một năm cổ phiếu VNM đem đến “vị ngọt” cho nhà đầu tư.

Bia đắng?

Chưa cần xét đến các yếu tố cơ bản, về mặt cảm quan, triển vọng của cổ phiếu SAB nói riêng và Sabeco nói chung đã gặp phải thách thức ngay từ đầu năm, khi việc xử phạt vi phạm nồng độ cồn diễn ra trên diện rộng trong suốt các ngày Tết Giáp Thìn. Thậm chí đây là chủ đề bàn tán, tranh luận chính trong dịp Tết vừa qua. Người dân e ngại việc uống bia, còn nhà đầu tư thì e ngại mua cổ phiếu bia.

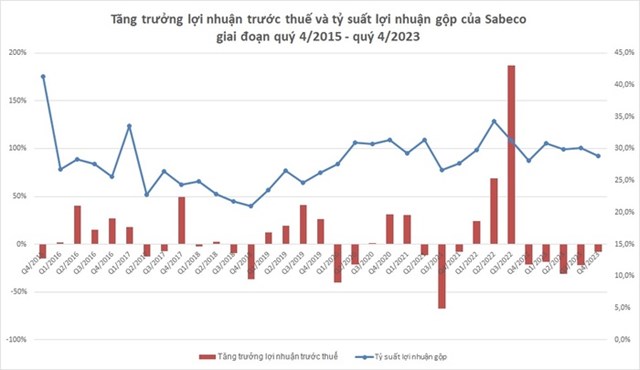

Về mặt số liệu, kết quả kinh doanh của Sabeco lao dốc khá mạnh trong những quý gần đây, trong bối cảnh người tiêu dùng thắt chặt chi tiêu hơn và đặc biệt là việc xử lý vi phạm nồng độ cồn được đẩy mạnh.

Thống kê của VietnamFinance cho thấy trong 5 quý gần đây, lợi nhuận trước thuế của Sabeco đều suy giảm so với cùng kỳ năm trước đó. Cụ thể, quý IV/2022 giảm 21%, quý I/2023 giảm 18%, quý II/2023 giảm 31%, quý III/2023 giảm 22% và quý IV/2023 giảm 8%.

Song song với đó, “ông vua” ngành bia này ghi nhận doanh thu thuần sụt giảm trong 4 quý liên tiếp so với cùng kỳ năm trước đó: Quý I/2023 giảm 15%, quý II/2023 giảm 8%, quý III/2023 giảm 14% và quý IV/2023 giảm 15%.

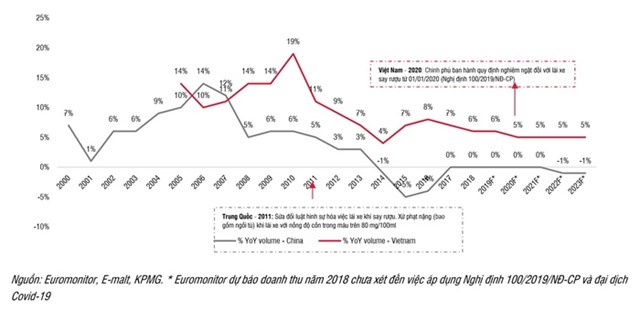

Ảnh hưởng từ sự thay đổi chính sách không diễn ra trong “một sớm một chiều”. Công ty Chứng khoán SSI cho biết tại Trung Quốc, Chính phủ nước này áp dụng quy định lái xe nghiêm ngặt từ năm 2011 và từ đó đến năm 2023, mức tăng trưởng tiêu thụ bia đã chững lại đáng kể. Do đó, SSI cho rằng các quy định nghiêm ngặt tương tự được áp dụng tại Việt Nam kể từ năm 2020 sẽ là yếu tố chính khiến mức tăng trưởng tiêu thụ bia chậm lại.

Ngoài ra, theo SSI, việc người tiêu dùng thắt chặt chi tiêu là một điểm nổi bật của năm 2023, khi Heineken ghi nhận mức giảm 13% về sản lượng tiêu thụ tại Việt Nam trong 9 tháng năm 2023 do mức tiêu thụ sản phẩm cao cấp sụt giảm, trong khi các thương hiệu phổ thông của hãng như Heineken Silver và Tiger Crystal lại giành được thị phần. Sabeco cũng cho biết doanh nghiệp đã giành được thị phần nhờ lợi thế cạnh tranh trong phân khúc phổ thông khi người tiêu dùng thắt chặt chi tiêu, chuyển từ sản phẩm cao cấp sang sản phẩm phổ thông.

Có thể thấy, cổ phiếu SAB đang thiếu đi động lực để kỳ vọng vào tương lai, trong khi trên thị trường chứng khoán, kỳ vọng của nhà đầu tư luôn là yếu tố quan trọng dẫn dắt giá cổ phiếu.

VietnamFinance

In bài viết